Regulatorischer Rahmen

Die sich entwickelnde regulatorische Landschaft prägt den Markt für nutzungsbasierte Kfz-Versicherungen erheblich. Regierungen erkennen zunehmend die Vorteile nutzungsbasierter Modelle, die sicherere Fahrgewohnheiten fördern und potenziell die Unfallraten senken. In vielen Regionen ermutigen Regulierungsbehörden Versicherer, telematikbasierte Policen zu übernehmen, was zu reduzierten Prämien für risikoarme Fahrer führen kann. Diese regulatorische Unterstützung wird voraussichtlich ein wettbewerbsfähigeres Marktumfeld fördern, da Versicherer innovativ werden, um den neuen Standards zu entsprechen. Ab 2025 haben mehrere Länder günstige Vorschriften eingeführt, die das Wachstum der nutzungsbasierten Versicherung erleichtern, was auf einen Trend zu breiterer Akzeptanz und Integration dieser Modelle im Versicherungssektor hindeutet.

Technologische Fortschritte

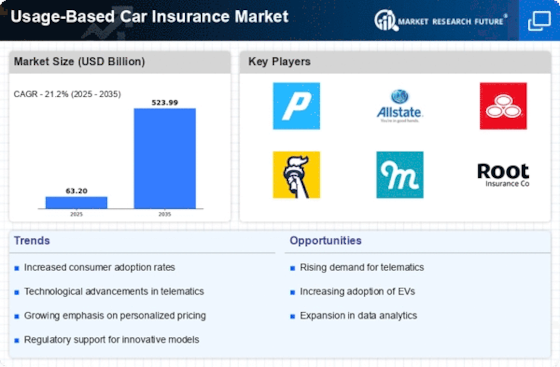

Die rasante Entwicklung der Telematik-Technologie ist ein Haupttreiber für den Markt der nutzungsbasierten Kfz-Versicherung. Mit Fortschritten in GPS und mobilen Anwendungen können Versicherer nun Echtzeitdaten über das Fahrverhalten sammeln, einschließlich Geschwindigkeit, Bremsmuster und Kilometerstand. Diese Daten ermöglichen es den Versicherern, personalisierte Prämien basierend auf individuellen Risikoprofilen anzubieten, was zu wettbewerbsfähigeren Preisen führen kann. Bis 2025 wird geschätzt, dass das Telematik-Segment innerhalb der Versicherungsbranche einen Wert von über 20 Milliarden USD erreichen könnte, was auf eine robuste Wachstumsdynamik hinweist. Die Integration von künstlicher Intelligenz und maschinellem Lernen verbessert zudem die Datenanalysefähigkeiten, was genauere Risikobewertungen und maßgeschneiderte Versicherungsprodukte ermöglicht.

Kundenbedarf an Personalisierung

Es gibt eine wachsende Nachfrage der Verbraucher nach personalisierten Versicherungsprodukten, die den Markt für nutzungsbasierte Kfz-Versicherungen antreibt. Moderne Verbraucher suchen zunehmend nach Versicherungslösungen, die ihren individuellen Fahrgewohnheiten und Lebensstilentscheidungen entsprechen. Dieser Trend zur Personalisierung zeigt sich in der steigenden Beliebtheit von Pay-as-you-drive-Modellen, bei denen die Prämien direkt mit dem tatsächlichen Fahrverhalten verknüpft sind. Marktdaten zeigen, dass etwa 30 % der Verbraucher Interesse an nutzungsbasierten Versicherungsoptionen bekunden, was eine bedeutende Gelegenheit für Versicherer darstellt, auf diese Nachfrage einzugehen. Da die Verbraucher sich zunehmend der potenziellen Einsparungen bewusst werden, die mit nutzungsbasierten Policen verbunden sind, wird der Markt voraussichtlich weiter wachsen, was die Versicherer ermutigt, zu innovieren und ihr Angebot zu verbessern.

Kosten-Effizienz für Versicherer

Die Kosteneffizienz entwickelt sich zu einem entscheidenden Treiber für den Markt der nutzungsbasierten Kfz-Versicherung. Versicherer erkennen zunehmend, dass nutzungsbasierte Modelle zu reduzierten Schadenskosten und verbesserter Rentabilität führen können. Durch die Nutzung von Telematikdaten können Versicherer Risiken genauer einschätzen und betrügerische Ansprüche minimieren, was die Betriebskosten erheblich senken kann. Darüber hinaus kann die Möglichkeit, wettbewerbsfähige Preise basierend auf dem tatsächlichen Fahrverhalten anzubieten, eine breitere Kundenbasis anziehen und den Marktanteil erhöhen. Bis 2025 wird prognostiziert, dass Versicherer, die nutzungsbasierte Modelle übernehmen, eine Reduzierung der Schadenskosten um bis zu 15 % sehen könnten, was einen starken finanziellen Anreiz für Unternehmen darstellt, sich in Richtung dieses innovativen Versicherungsansatzes zu bewegen.

Zunehmender Wettbewerb unter Versicherern

Der Anstieg der nutzungsbasierten Versicherung fördert den zunehmenden Wettbewerb unter den Versicherern im Markt für nutzungsbasierte Kfz-Versicherungen. Da immer mehr Unternehmen mit innovativen Telematiklösungen in den Markt eintreten, sind bestehende Versicherer gezwungen, ihre Angebote zu verbessern, um Kunden zu halten. Diese wettbewerbsintensive Landschaft wird voraussichtlich die Prämien senken und die Servicequalität verbessern, was den Verbrauchern zugutekommt. Marktanalysen deuten darauf hin, dass sich die Anzahl der Versicherer, die nutzungsbasierte Policen anbieten, in den letzten Jahren verdoppelt hat, was einen Wandel in den Dynamiken der Branche widerspiegelt. Mit der Intensivierung des Wettbewerbs könnten Versicherer mehr in Technologie und Kundenbindungsstrategien investieren, was das Wachstum des Segments der nutzungsbasierten Versicherung weiter vorantreibt.