Emergencia de asociaciones Fintech

La aparición de asociaciones fintech está impactando significativamente el mercado de software para sistemas bancarios. Los bancos tradicionales están colaborando cada vez más con empresas fintech para aprovechar su experiencia tecnológica y soluciones innovadoras. Esta tendencia está impulsada por la necesidad de mejorar la oferta de servicios y aumentar la eficiencia operativa. Para 2025, se estima que las asociaciones entre bancos y empresas fintech seguirán creciendo, lo que llevará al desarrollo de soluciones bancarias híbridas que combinan las fortalezas de ambos sectores. Tales colaboraciones permiten a los bancos acceder a tecnologías de vanguardia, como la inteligencia artificial y la cadena de bloques, que pueden mejorar sus capacidades de software. En consecuencia, es probable que el mercado de software para sistemas bancarios vea un aumento en la demanda de soluciones integradas que faciliten estas asociaciones, permitiendo a los bancos mantenerse competitivos en un panorama que evoluciona rápidamente.

Cambio hacia modelos de banca abierta

El cambio hacia modelos de banca abierta está transformando el Mercado de Software de Sistemas Bancarios. La banca abierta permite a los desarrolladores de terceros acceder a los datos de las instituciones financieras a través de interfaces de programación de aplicaciones (APIs), fomentando la innovación y la competencia. Esta tendencia está ganando impulso a medida que los consumidores exigen soluciones bancarias más personalizadas y flexibles. Para 2025, se espera que la adopción de la banca abierta se acelere, lo que llevará al desarrollo de nuevas aplicaciones de software que mejoren la experiencia del cliente. Las instituciones financieras están reconociendo el potencial de la banca abierta para crear servicios de valor añadido y mejorar el compromiso del cliente. En consecuencia, es probable que el Mercado de Software de Sistemas Bancarios experimente una mayor demanda de soluciones de software que apoyen las iniciativas de banca abierta, permitiendo a los bancos colaborar con fintechs y otros proveedores de servicios para ofrecer productos financieros innovadores.

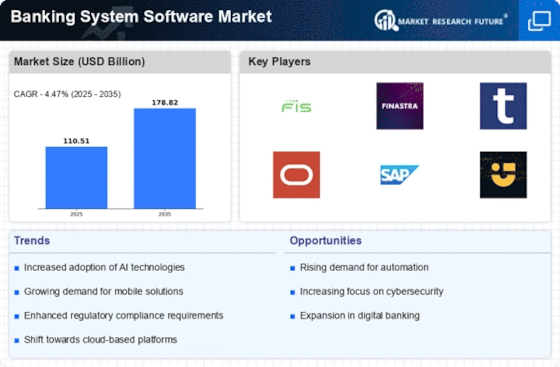

Iniciativas de Transformación Digital

Las iniciativas de transformación digital están remodelando el mercado de software para sistemas bancarios, ya que las instituciones financieras se esfuerzan por mejorar la eficiencia operativa y el compromiso del cliente. El cambio hacia los servicios bancarios digitales ha llevado a un aumento en la demanda de soluciones de software innovadoras que faciliten las transacciones en línea, la banca móvil y experiencias personalizadas para los clientes. Según datos recientes, se espera que el sector de la banca digital experimente un crecimiento sustancial, con un aumento proyectado en las tasas de adopción de usuarios. Esta tendencia obliga a los bancos a invertir en sistemas de software modernos que puedan soportar canales digitales y proporcionar una integración fluida con la infraestructura existente. Como resultado, es probable que el mercado de software para sistemas bancarios experimente un aumento en la demanda de soluciones que permitan la transformación digital, lo que finalmente conducirá a una mejora en la satisfacción y lealtad del cliente.

Requisitos de Cumplimiento Regulatorio

El mercado de software para sistemas bancarios está cada vez más influenciado por estrictos requisitos de cumplimiento normativo. Las instituciones financieras están obligadas a adherirse a diversas regulaciones, como las directrices contra el lavado de dinero (AML) y de conocimiento del cliente (KYC). Esto requiere la adopción de soluciones de software bancario sofisticadas que puedan garantizar el cumplimiento y mitigar riesgos. A partir de 2025, se proyecta que el mercado de software relacionado con el cumplimiento crezca significativamente, impulsado por la necesidad de capacidades de monitoreo y reporte en tiempo real. Las instituciones están invirtiendo en tecnologías avanzadas para automatizar los procesos de cumplimiento, reduciendo así los costos operativos y mejorando la eficiencia. La demanda de software que pueda integrar sin problemas características de cumplimiento probablemente impulsará aún más el mercado de software para sistemas bancarios, ya que las organizaciones buscan evitar multas elevadas y daños a su reputación.

Crecientes preocupaciones de ciberseguridad

Las crecientes preocupaciones de ciberseguridad son un motor crítico en el mercado de software para sistemas bancarios. A medida que las instituciones financieras digitalizan cada vez más sus operaciones, el riesgo de amenazas cibernéticas ha aumentado, lo que ha llevado a un mayor enfoque en las medidas de seguridad. Los bancos están invirtiendo en soluciones de software avanzadas que incorporan características de ciberseguridad robustas para proteger los datos sensibles de los clientes y mantener la confianza. Las estadísticas recientes indican que los ciberataques a las instituciones financieras han aumentado, lo que ha llevado a pérdidas financieras significativas y daños a la reputación. En respuesta, es probable que la demanda de software bancario que ofrezca protocolos de seguridad integrales aumente. Esta tendencia subraya la importancia de integrar la ciberseguridad en las funcionalidades centrales de los sistemas bancarios, impulsando así el crecimiento en el mercado de software para sistemas bancarios a medida que las instituciones priorizan la protección de sus operaciones.