Digitale Transformationsinitiativen

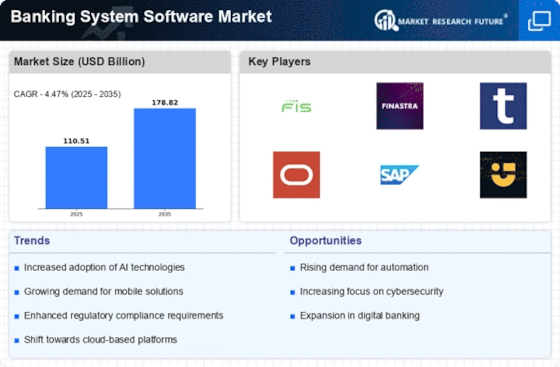

Digitale Transformationsinitiativen gestalten den Markt für Bankensoftware neu, da Finanzinstitute bestrebt sind, die betriebliche Effizienz und die Kundenbindung zu verbessern. Der Trend zu digitalen Bankdienstleistungen hat zu einer erhöhten Nachfrage nach innovativen Softwarelösungen geführt, die Online-Transaktionen, Mobile Banking und personalisierte Kundenerlebnisse ermöglichen. Laut aktuellen Daten wird im digitalen Bankensektor ein erhebliches Wachstum erwartet, mit einem prognostizierten Anstieg der Nutzerakzeptanzraten. Dieser Trend zwingt Banken dazu, in moderne Softwaresysteme zu investieren, die digitale Kanäle unterstützen und eine nahtlose Integration mit der bestehenden Infrastruktur bieten können. Infolgedessen wird der Markt für Bankensoftware voraussichtlich einen Anstieg der Nachfrage nach Lösungen erleben, die digitale Transformationen ermöglichen, was letztendlich zu einer verbesserten Kundenzufriedenheit und -loyalität führt.

Entstehung von Fintech-Partnerschaften

Das Aufkommen von Fintech-Partnerschaften hat erhebliche Auswirkungen auf den Markt für Bankensoftware. Traditionelle Banken arbeiten zunehmend mit Fintech-Unternehmen zusammen, um deren technologische Expertise und innovative Lösungen zu nutzen. Dieser Trend wird durch die Notwendigkeit vorangetrieben, das Dienstleistungsangebot zu verbessern und die betriebliche Effizienz zu steigern. Bis 2025 wird geschätzt, dass die Partnerschaften zwischen Banken und Fintech-Firmen weiter zunehmen werden, was zur Entwicklung hybrider Banklösungen führt, die die Stärken beider Sektoren kombinieren. Solche Kooperationen ermöglichen es Banken, auf modernste Technologien wie künstliche Intelligenz und Blockchain zuzugreifen, die ihre Softwarefähigkeiten verbessern können. Folglich wird der Markt für Bankensoftware voraussichtlich einen Anstieg der Nachfrage nach integrierten Lösungen erleben, die diese Partnerschaften erleichtern und es den Banken ermöglichen, in einem sich schnell entwickelnden Umfeld wettbewerbsfähig zu bleiben.

Regulatorische Compliance-Anforderungen

Der Markt für Bankensoftware wird zunehmend von strengen Anforderungen an die Einhaltung von Vorschriften beeinflusst. Finanzinstitute sind verpflichtet, verschiedene Vorschriften einzuhalten, wie z. B. die Richtlinien zur Bekämpfung von Geldwäsche (AML) und zur Identifizierung von Kunden (KYC). Dies erfordert die Einführung anspruchsvoller Bankensoftwarelösungen, die die Einhaltung sicherstellen und Risiken mindern können. Bis 2025 wird erwartet, dass der Markt für compliancebezogene Software erheblich wachsen wird, angetrieben durch die Notwendigkeit von Echtzeitüberwachungs- und Berichtsfunktionen. Institutionen investieren in fortschrittliche Technologien, um Compliance-Prozesse zu automatisieren, wodurch die Betriebskosten gesenkt und die Effizienz gesteigert wird. Die Nachfrage nach Software, die Compliance-Funktionen nahtlos integrieren kann, wird den Markt für Bankensoftware weiter ankurbeln, da Organisationen versuchen, hohe Geldstrafen und Reputationsschäden zu vermeiden.

Verschiebung hin zu offenen Bankmodellen

Der Übergang zu offenen Bankmodellen transformiert den Markt für Bankensoftware. Offenes Banking ermöglicht es Drittentwicklern, über Programmierschnittstellen (APIs) auf die Daten von Finanzinstituten zuzugreifen, was Innovation und Wettbewerb fördert. Dieser Trend gewinnt an Fahrt, da die Verbraucher zunehmend personalisierte und flexible Banklösungen verlangen. Bis 2025 wird erwartet, dass die Akzeptanz von offenem Banking beschleunigt, was zur Entwicklung neuer Softwareanwendungen führt, die das Kundenerlebnis verbessern. Finanzinstitute erkennen das Potenzial des offenen Bankings, um wertschöpfende Dienstleistungen zu schaffen und die Kundenbindung zu verbessern. Folglich wird der Markt für Bankensoftware voraussichtlich eine steigende Nachfrage nach Softwarelösungen erleben, die offene Banking-Initiativen unterstützen und es Banken ermöglichen, mit Fintechs und anderen Dienstleistern zusammenzuarbeiten, um innovative Finanzprodukte anzubieten.

Wachsende Bedenken hinsichtlich der Cybersicherheit

Wachsende Bedenken hinsichtlich der Cybersicherheit sind ein entscheidender Treiber im Markt für Bankensoftware. Da Finanzinstitute ihre Abläufe zunehmend digitalisieren, hat das Risiko von Cyberbedrohungen zugenommen, was zu einem verstärkten Fokus auf Sicherheitsmaßnahmen führt. Banken investieren in fortschrittliche Softwarelösungen, die robuste Cybersicherheitsfunktionen integrieren, um sensible Kundendaten zu schützen und das Vertrauen aufrechtzuerhalten. Jüngste Statistiken zeigen, dass Cyberangriffe auf Finanzinstitute zugenommen haben, was zu erheblichen finanziellen Verlusten und Rufschädigung führt. Als Reaktion darauf wird die Nachfrage nach Bankensoftware, die umfassende Sicherheitsprotokolle bietet, voraussichtlich steigen. Dieser Trend unterstreicht die Bedeutung der Integration von Cybersicherheit in die Kernfunktionen von Banksystemen, wodurch das Wachstum im Markt für Bankensoftware vorangetrieben wird, da Institutionen den Schutz ihrer Abläufe priorisieren.