Künstliche Intelligenz (KI) in der Versicherung – Überblick über den Versicherungsmarkt

Die Größe des Marktes für künstliche Intelligenz (KI) im Versicherungswesen wurde im Jahr 2023 auf 7,5 Milliarden US-Dollar geschätzt. Die Größe des Marktes für künstliche Intelligenz (KI) im Versicherungswesen soll von 11,33 Milliarden US-Dollar im Jahr 2024 auf 49,3 Milliarden US-Dollar im Jahr 2032 wachsen, was einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 32,30 % im Prognosezeitraum entspricht (2024 - 2032).

Der wachsende Bedarf an der Automatisierung betrieblicher Prozesse und das exponentielle Wachstum der Versicherungsbranche auf der ganzen Welt treiben das Wachstum des Marktes voran.

Abbildung 1: KI in der Versicherungsmarktgröße, 2023–2032 (Milliarden USD)

Quelle: Sekundärforschung, Primärforschung, MRFR-Datenbank und Analystenbewertung

Covid-19-Analyse

Nach COVID-19 wurde die Marktgröße für KI im Versicherungswesen im Jahr 2021 auf 3,1 Milliarden US-Dollar geschätzt und wird bis 2030 voraussichtlich 40,1 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 32,6 % von 2020 bis 2030 entspricht. Tatsächlich hat die Pandemie zu einer Rezession in der Wirtschaft geführt und Unternehmen zu einer drastischen Umstrukturierung ihrer Abläufe gezwungen. Die COVID-19-Epidemie hat erhebliche Auswirkungen auf die KI im Versicherungswesen und das Leben der Menschen auf der ganzen Welt. Viele Organisationen hatten den Kampf an beiden Fronten mit Eifer geführt. Mit dem Einsetzen eines weltweiten Wirtschaftsabschwungs in Millionen- und Billionen-Dollar-Höhe herrschte die allgemeine Erwartung, dass sich die große Erholungsphase bis weit in die nächsten paar Jahre hinein erstrecken würde. Die langsame Wachstumsrate und eine Vielzahl anderer Gründe sind für die Epidemie verantwortlich. Die Pandemie stellt die KI-Branche im Versicherungsmarkt vor verschiedene Probleme. Es betrifft Menschen weltweit. Es finden erhebliche strategische Veränderungen statt. MNCs erhöhen ihre Investitionen als Reaktion auf die steigende Verbrauchernachfrage weltweit.

Im Jahr 2020 war die Welt wie nie zuvor mit einer Pandemie konfrontiert, die die Funktionsweise der Welt grundlegend veränderte. Die Pandemie wirkte sich negativ auf viele Aspekte des Lebens aus und führte dazu, dass mehrere Märkte in diesen Zeiten enorme Verluste hinnehmen mussten. Die Versicherungsbranche war schon immer mit Wirtschaftswachstum verbunden; Daher hatte das COVID-19-Problem erhebliche Auswirkungen auf Versicherer weltweit. Während der Sektor durch digitale Bemühungen neue Arbeitsstandards und sich ändernde Vorschriften umsetzt, veranlassen einige der unmittelbareren Auswirkungen, die zu geringeren Erträgen und Wachstum führen, die Versicherer dazu, Kosten zu senken und gleichzeitig effizienter zu arbeiten. Gleichzeitig hat die Pandemie die Kundenpräferenzen verändert und den zentralen Kreislauf der Wirtschaft neu vernetzt, was indirekte Auswirkungen auf das Versicherungsgeschäft in allen Größenordnungen hat.

COVID-19 hat immer noch großen Einfluss auf den Einzelnen, die Gesellschaft, die Industrie und die Wirtschaft. Auch die Versicherungsbranche war von ihren Auswirkungen nicht verschont, obwohl die Versicherer schnell auf die Krise reagierten. Während sich die Gesamtwirtschaft erholt und auf die Epidemie reagiert, werden die Versicherer mit vielen Problemen konfrontiert sein, aber mittel- bis langfristig werden sie auch eine Fülle neuer Möglichkeiten sehen. Ein vorrangiges Anliegen der Versicherungsträger ist es, ihre Kunden zu bedienen und ihre Versprechen zu erfüllen und gleichzeitig die Sicherheit und das Wohlbefinden ihrer Mitarbeiter zu gewährleisten. Die meisten Versicherer sind dabei, Geschäftskontinuitätsstrategien umzusetzen oder haben diese bereits umgesetzt.

KI in Versicherungsmarkttrends

Wachsender Trend zu personalisierten Versicherungsdienstleistungen

Kunden suchen zunehmend nach personalisierten Versicherungsdienstleistungen, da die Nutzung von Chatbots bei personalisierten Versicherungsdienstleistungen zunimmt und der Wettbewerb zwischen Versicherungsanbietern um maximale Marktanteile zunimmt. Verschiedene Versicherungsunternehmen bieten auf maschinellem Lernen basierende Budgetverwaltungs-Apps an, die Kunden dabei unterstützen, ihre finanziellen Ziele zu erreichen und ihren Geldverwaltungsprozess zu verbessern, und so das Marktwachstum ankurbeln.

Darüber hinaus sind Robo-Advisors ein schnell wachsender Trend bei personalisierten Versicherungsdienstleistungen, da sie sich für die Fondsverwaltung vor allem an Anleger mit begrenzten Ressourcen, wie Einzelpersonen und kleine bis mittlere Organisationen, richten. Darüber hinaus können Robo-Berater, die auf maschinellem Lernen basieren, Standarddatenverarbeitungstechniken mit Algorithmen nutzen, um Kundenportfolios und Lösungen für ihre Benutzer zu generieren, beispielsweise für Handel, Investitionen und Altersvorsorgeplanung. Beispielsweise veröffentlichte CLARA Analytics im April 2022 CLARA Optics, ein Softwareprodukt, das KI und maschinelles Lernen nutzt, um Rechnungen und medizinische Dokumente zu scannen, zu sortieren und zu analysieren, um eine anspruchsbasierte Krankenakte zu erstellen, und zum Einsatz künstlicher Intelligenz in der gewerblichen Versicherungsbranche beiträgt.

Einblicke in das Versicherungsmarktsegment: Künstliche Intelligenz (KI)

KI in Versicherungsangeboten – Einblicke

Basierend auf den Angeboten ist der KI-Markt für Versicherungen in Software, Service und Hardware unterteilt. Software macht im Jahr 2021 einen Marktanteil von 42,9 % aus. Aufgrund ihrer Fähigkeit, Daten zu extrahieren, Echtzeit-Einblicke bereitzustellen und bei der Entscheidungsfindung zu helfen, wird erwartet, dass die Software im Prognosezeitraum den größten Marktanteil haben wird. Virtuelle Cortana-Hilfe, Google Cloud Machine Language, IBM Watson, Tensorflow und andere industrielle Softwarelösungen sind verfügbar.

Während des Prognosezeitraums wird erwartet, dass sich die Dienstleistungskategorie mit der schnellsten CAGR entwickelt. Die zunehmende Einführung intelligenter Lösungen dürfte die Nachfrage nach KI-Diensten ankurbeln. Diese Dienste nutzen die Fähigkeiten von Lösungen, um Geschäftsaktivitäten zu beschleunigen.

Darüber hinaus wird erwartet, dass sich die KI-Hardware aufgrund ihrer Unterstützung bei der Verbesserung der Prozesseffizienz stetig weiterentwickelt. Speicher und Server für künstliche Intelligenz wie OVHcloud-Server, Broadberry-Server, IBM Enterprise AI-Server, Intel Optane-Speicher, A3I-Speicher von DDN und andere sind in der Hardware enthalten.

ABBILDUNG 2: KI-ANTEIL AM VERSICHERUNGSMARKT NACH ANGEBOTEN 2021 (Milliarden USD)

Quelle: Sekundärforschung, Primärforschung, MRFR-Datenbank und Analystenbewertung

Einblicke in den Einsatzmodus von KI im Versicherungswesen

Basierend auf dem Bereitstellungsmodus ist der KI-Markt für Versicherungen in Cloud und On-Premise unterteilt. Im Jahr 2021 hielt das Cloud-Segment einen Marktanteil von 60 %. Flexibilität, automatisierte Software-Updates, Notfallwiederherstellung über Cloud-basierte Backup-Systeme, verstärkte Zusammenarbeit, Überwachung der Dokumentversionskontrolle und Verhinderung von Datenverlust über robuste Cloud-Speichereinrichtungen sind Faktoren, die das Marktwachstum für Softwarelösungen und -dienste für maschinelles Lernen vorantreiben.

Der Cloud-Bereitstellungsmodus wird voraussichtlich den größten Marktanteil halten und im gesamten Prognosezeitraum in der Branche des maschinellen Lernens mit einer durchschnittlichen jährlichen Wachstumsrate von 18 % zunehmen. Cloudbasierte Software ermöglicht Kunden den Übergang vom maschinellen Lernen zum Deep Learning und steigert so die Akzeptanz.

KI in Versicherungstechnologie-Einblicken

Auf der Grundlage der Technologie ist die KI im Versicherungsmarkt in Deep Learning Maschinelles Lernen, Verarbeitung natürlicher Sprache, Computer Vision, andere. Das Deep Learning Das Segment „Maschinelles Lernen“ wird voraussichtlich im prognostizierten Zeitraum den höchsten Wert aufweisen.

Die Kategorie Maschinelles Lernen und Deep Learning hielt im Jahr 2021 37,98 % des Marktes und dürfte ihre Dominanz im gesamten Prognosezeitraum beibehalten. Maschinelles Lernen war einst die ausschließliche Domäne von Datenwissenschaftlern. Jetzt können Geschäftsanwender Datenmodelle entwickeln und schneller genaue Vorhersagen treffen. Versicherer verfügen bereits über Fachexperten: Versicherungsmathematiker, Schadenmanager und Underwriter, die mit der richtigen Schulung und den richtigen Tools zu Initiativen für maschinelles Lernen beitragen können. Versicherer setzen auf maschinelles Lernen, um ihren gesamten Arbeitsablauf zu automatisieren.

KI in der Versicherungsunternehmensgröße – Einblicke

Basierend auf der Unternehmensgröße ist der Markt für künstliche Intelligenz (KI) im Versicherungswesen in große Unternehmen und KMU unterteilt. Das Segment Großunternehmen dürfte im geplanten Zeitraum den höchsten Wert aufweisen

Großunternehmen dominierten im Jahr 2021 den Markt und machten 62,3 % des Gesamtmarktes aus. KI und Data Science werden zunehmend eingesetzt, um prädiktive Einblicke in Unternehmensprozesse zu liefern. Große Unternehmen konzentrieren sich auf Deep Learning, maschinelles Lernen und Entscheidungsoptimierung, um einen hohen kommerziellen Wert zu erzielen. Mehrere multinationale Organisationen nutzen maschinelles Lernen in großem Umfang, um erforderliches Wissen aus riesigen Datensätzen zu extrahieren und die Ergebnisse verschiedener Probleme vorherzusagen.

Kleine und mittlere Unternehmen werden im Prognosezeitraum voraussichtlich um 9,2 % durchschnittlich wachsen. Maschinelles Lernen erfreut sich bei kleinen und mittleren Unternehmen zunehmender Beliebtheit. Maschinelles Lernen bietet eine unkomplizierte und kostengünstige Implementierungsalternative.

KI in Versicherungsanwendungs-Einblicken

Basierend auf der Anwendung ist der KI-Markt für Versicherungen in Schadensmanagement, Risikomanagement und Compliance, Chatbots und andere unterteilt. Es wird erwartet, dass das Claim Management im prognostizierten Zeitraum den höchsten Wert aufweist.

Im Prognosezeitraum wird das Schadenmanagement weiterhin den Marktanteil nach Anwendung dominieren. Künstliche Intelligenz (KI) wird für Underwriting, Schadensfälle, Neugeschäft, Kundenbindung und Marketing eingesetzt, um die betriebliche Effizienz zu steigern und das Kundenerlebnis zu verbessern. Versicherer nutzen maschinelles Lernen, um die betriebliche Effektivität im gesamten Schadenprozess von der Einreichung bis zur Abwicklung zu steigern. Darüber hinaus können prädiktive Modellierung und maschinelles Lernen Versicherern ein besseres Verständnis der Schadenaufwendungen vermitteln. Durch proaktives Management, schnelle Abwicklung, gezielte Untersuchungen und verbessertes Fallmanagement können diese Erkenntnisse einem Spediteur dabei helfen, Schadenskosten in Millionenhöhe einzusparen.

KI in regionalen Versicherungseinblicken

Nach Region segmentiert die Studie den Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, den Nahen Osten und andere Regionen. Afrika und Südamerika. Nordamerika hielt im Jahr 2021 nach Regionen den größten Anteil am Markt für künstliche Intelligenz im Versicherungsmarkt, und es wird erwartet, dass dies auch im gesamten Prognosezeitraum der Fall sein wird. Dies ist auf die Präsenz großer Akteure zurückzuführen, die innovative Lösungen anbieten und erhebliche Investitionen in Technologien wie 5G und IoT tätigen, die lukrative Marktchancen bieten. Aufgrund der Präsenz prominenter Marktteilnehmer wie Microsoft Corporation (USA), Amazon Web Services Inc. (USA), IBM Corporation (USA) und Avaamo Inc. hielt Nordamerika im Jahr 2021 36,76 % des Marktanteils und wird voraussichtlich seine Dominanz im prognostizierten Zeitraum (USA) beibehalten. Aufgrund ihrer hochqualifizierten Arbeitskräfte in Unternehmen und ihres Fokus auf Forschung und Entwicklung haben die Vereinigten Staaten den größten Marktanteil in der Region

Asien-Pazifik wird im Prognosezeitraum voraussichtlich das schnellste Wachstum verzeichnen. Die Nachfrage nach KI im Versicherungssektor steigtErgebnis staatlicher Initiativen zur Förderung der Digitalisierung und wachsender Investitionen in Spitzentechnologien wie KI und IoT.

Angesichts des asiatisch-pazifischen Versicherungsgeschäfts steckt KI noch in den Kinderschuhen. Andererseits hat KI das Potenzial, im gesamten Versicherungsgeschäft eingesetzt zu werden. Es ist in der Lage, wichtige digitale Möglichkeiten zu bieten, Prozessduplizierungen zu minimieren, die Prozessautomatisierung zu erhöhen, zur Kostensenkung beizutragen, die Effizienz zu steigern, das Kundenerlebnis zu verbessern und die Datenqualität, -erfassung und -analyse zu verbessern. Aufgrund des wachsenden Bewusstseins für die Bedeutung der allgemeinen Verbesserung von 5G, IoT und anderen technologischen Diensten zur Gewährleistung erschwinglicher Netzwerke, Server, Speicherlösungen und Kommunikationsdienstleister wird für den asiatisch-pazifischen Raum im prognostizierten Zeitraum ein erhebliches Wachstum (CSPs) prognostiziert. Für das Wachstum im asiatisch-pazifischen Raum wird eine jährliche Wachstumsrate von 17,4 % erwartet. In den boomenden Volkswirtschaften der Region wie China und den Philippinen gibt es ein starkes und dynamisches Start-up-Ökosystem. Möglich wird dies durch immer besser ausgebildete Arbeitskräfte und einen zunehmenden Einsatz von maschinellem Lernen in Entwicklungsländern mit enormen Talentpools wie Indien. Es wird erwartet, dass Verbraucher, die sich für KI-gestützte Dienste und Lösungen interessieren, im Prognosezeitraum das regionale Marktwachstum vorantreiben werden

Das Versicherungsgeschäft wird voraussichtlich ein enormes Wachstum in Europa verzeichnen, das in Bezug auf den Marktanteil hinter Nordamerika zurückbleiben wird. Der zunehmende Einsatz digitaler Technologie zur Rationalisierung von Geschäftsprozessen und zur Verbesserung des Kundenerlebnisses treibt die Marktexpansion in Europa voran.

Darüber hinaus sind die im Rahmen des KI-in-Versicherungsmarkts berücksichtigten Länder die USA, Kanada, Mexiko, Großbritannien, Deutschland, Frankreich, Italien, Spanien, Schweiz, Österreich, Belgien, Dänemark, Finnland, Griechenland, Ungarn, Italien, Luxemburg, Niederlande, Norwegen, Polen, Portugal, Slowakei, Schweden, Rumänien, Irland, China, Japan, Singapur, Malaysia, Indonesien, Philippinen, Südkorea, Hongkong, Macau, Singapur, Brunei, Indien, Australien und andere. Neuseeland, Südafrika, Ägypten, Nigeria, Saudi-Arabien, Katar, Vereinigte Arabische Emirate, Bahrain, Kuwait und Oman, Brasilien, Argentinien, Chile und andere.

KI in der Versicherung Wichtige Marktteilnehmer Wettbewerbseinblicke

Große Marktteilnehmer geben viel Geld für Forschung und Entwicklung aus, um ihre Produktlinien zu erweitern, was dazu beitragen wird, dass der Markt für künstliche Intelligenz (KI) im Versicherungswesen noch weiter wächst. Marktteilnehmer ergreifen außerdem eine Reihe strategischer Initiativen, um ihre weltweite Präsenz auszubauen, darunter die Einführung neuer Produkte, vertragliche Vereinbarungen, Fusionen und Übernahmen, erhöhte Investitionen und die Zusammenarbeit mit anderen Organisationen. Wettbewerber in der KI-Branche in der Versicherungsbranche müssen kostengünstige Dienstleistungen und Lösungen anbieten, um in einem zunehmend wettbewerbsintensiven und wachsenden Marktumfeld zu expandieren und zu bestehen.

Apple Inc. erweiterte seine intelligenten Lösungen durch den Kauf bedeutender Markt-Startups. Darüber hinaus hilft das Wissen der Ingenieure und Techniker dieser Start-ups bei der Entwicklung kreativer Lösungen. Diese Firmen erwerben bedeutende Start-ups auf der ganzen Welt, um ihre Präsenz auszubauen und ihr Lösungsangebot zu verbessern. Produkteinführungen gelten als eine der wichtigsten Strategien zur Verbesserung des bestehenden Marktanteils des Unternehmens und zur Erweiterung seiner Kundenbasis durch Produktentwicklung. Die großen Marktteilnehmer konzentrieren ihre Anstrengungen auf Forschung und Entwicklung, um den wachsenden Anforderungen verschiedener industrieller Anwendungen gerecht zu werden.

Zu den wichtigsten Unternehmen auf dem Markt für KI im Versicherungswesen gehören

- Angewandte Systeme

- Cape Analytics

- OpenText Corporation

- IBM Corporation

- Oracle Corporation

- Pegasystems Inc

- Quantemplate

- Microsoft Corporation

- Salesforce, Inc

- SAP SE

- SAS Institute Inc

- Shift-Technologie

- SimpleFinance

- Slice Insurance Technologies

- Vertafore, Inc

- Zego

- Zurich Insurance Group Ltd

Künstliche Intelligenz (KI) in Entwicklungen in der Versicherungsbranche

Juni 2023

InsuranceGPT, eine hochmoderne KI-Lösung, die die No-Code-Plattform von Simplifai nutzt, um den Anforderungen der Versicherungsbranche gerecht zu werden, wurde im Juni 2023 vorgestellt. Diese Entwicklung ist bemerkenswert, da es sich um das erste einzigartige GPT-Modell handelt, das speziell für den Versicherungssektor entwickelt wurde und mehrere hochmoderne Funktionen bietet, die die betriebliche Effizienz, den Kundenservice und den Geschäftsbetrieb verbessern sollen.

Die Einführung von InsuranceGPT markiert einen bedeutenden Wandel in der Anwendung künstlicher Intelligenz in der Versicherungsbranche. Es gibt Versicherern die Möglichkeit, Kosten zu senken und gleichzeitig Prozesse zu rationalisieren, die Datenanalyse zu verbessern und die Kundeninteraktion zu verbessern. Da kein Code erforderlich ist, demokratisiert es außerdem den Einsatz von KI in der Branche und ermöglicht es auch kleineren Unternehmen mit weniger technischem Fachwissen, von hochmodernen KI-Funktionen zu profitieren.

April 2023

Ab April 2023 zielt die strategische Partnerschaft zwischen ACTYV.AI und Bajaj Allianz General Insurance darauf ab, die hochmoderne Technologieplattform von ACTYV.AI zu nutzen, um Versicherungslösungen anzubieten, die speziell für Lieferkettenorganisationen entwickelt wurden. Durch die Bewältigung der Schwierigkeiten, mit denen Unternehmen in verschiedenen Phasen der Lieferkette – von Händlern und Lieferanten bis hin zu Einzelhändlern – konfrontiert sind, stellt diese Partnerschaft einen großen Fortschritt bei der Integration von Technologie und Versicherungsdienstleistungen dar.

Die in Singapur ansässige SaaS-Plattform (Software as a Service) ACTYV.AI ist bekannt für ihre hochmodernen KI-gestützten Lösungen zur Geschäftsprozessoptimierung. Die Plattform nutzt Datenanalysen und künstliche Intelligenz, um die Entscheidungsfindung zu verbessern, die betriebliche Effektivität zu steigern und maßgeschneiderte Lösungen für Unternehmen aus verschiedenen Branchen bereitzustellen. Durch die Zusammenarbeit mit Bajaj Allianz ermöglicht die Technologie von ACTYV.AI die Integration skalierbarer, personalisierter Versicherungsdienstleistungen in Echtzeit in den täglichen Betrieb von Supply-Chain-Unternehmen und bietet ihnen so verbesserte Risikomanagementfähigkeiten.

Die Resonate Insurance-Lösung, die Hunderte von versicherungsspezifischen Datenattributen umfasst, darunter Demografie, Psychografie, Verhalten, Stimmung, Absicht und Werte heutiger Versicherungskunden, wird im März 2023 von Resonate, dem branchenführenden Anbieter von KI-gestützten Verbraucherdaten und -informationen, verfügbar gemacht.

Apollo, eine KI-Plattform zur Automatisierung typischer Schadenprozesse wie Dokumentenbearbeitung, Datenextraktion und Schadensregulierung, wurde im März 2023 von Embrace Pet Insurance, einer erstklassigen Haustierkrankenversicherung für Hunde und Katzen in den Vereinigten Staaten, veröffentlicht. Die vollständig intern entwickelte Software bearbeitet Schadensfälle mehr als 75 % schneller als das traditionelle Verfahren von Embrace. Seit seiner Gründung im Juni 2022 hat Apollo etwa 250.000 Schadensfälle, also mehr als die Hälfte aller Schadensfälle, bearbeitet und dabei die patentierte „Lightning Claims“-Technik zur Ermittlung gedeckter Schadensfälle eingesetzt.

April 2022

Applied Systems kündigte eine neue Partnerschaft mit Koos Intelligence an, um künstliche Intelligenz und natürliche Sprachverarbeitung zur Optimierung und Vereinfachung von Versicherungsverkaufs- und -wartungsprozessen zu nutzen. Durch die Integration von Koos Intelligence, Applied Epic und Applied Rating Services können Makler einen sprachgesteuerten virtuellen Assistenten für Kundenangebote bereitstellen, was zu einem digitaleren und schnelleren Kundenerlebnis führt.

Juli 2021

Die Gloria AI Edge Box wurde in Zusammenarbeit zwischen Qualcomm Technologies, Inc. und Foxconn Industrial Internet entwickelt. Ziel ist es, die Einführung von Smart-Edge-Anwendungen zu fördern. Die neue Technologie kann 70 Billionen Operationen pro Sekunde verarbeiten.

April 2020

Google LLC hatte einen KI-gestützten Chatbot für Contact Center namens Rapid Response Virtual Agent eingesetzt. Dieser Chatbot soll Kundenanliegen bezüglich der COVID-19-Epidemie über Sprache, Chat und andere soziale Medien ansprechen.

KI in der Versicherungsmarktsegmentierung

Ausblick auf KI in Versicherungsangeboten

- Hardware

- Software

- Service

Ausblick auf KI im Versicherungsbereitstellungsmodus

- Vor Ort

- Cloud

Ausblick auf KI in der Versicherungstechnologie

- Deep Learning Maschinelles Lernen

- Verarbeitung natürlicher Sprache

- Computer Vision

- Andere

KI im Hinblick auf die Größe von Versicherungsunternehmen

-

Großunternehmen

-

KMU

Ausblick auf KI in Versicherungsanwendungen

- Schadenmanagement

- Risikomanagement und Compliance

- Chatbots

- Andere

KI im Versicherungswesen, regionaler Ausblick

-

Nordamerika

- USA

- Kanada

- Mexiko

-

Europa

- Deutschland

- Frankreich

- Großbritannien

- Restliches Europa

-

Asien-Pazifik

- China

- Japan

- Indien

- Restlicher Asien-Pazifik-Raum

-

Naher Osten Afrika

- Südamerika

Zielgruppe

- Versicherungsbranche

- IoT-Industrie

- Softwareindustrie

- Technologieinvestoren

- Regulatorische Industrien

- Regierungsbehörden

- Finanzdienstleister

FAQs

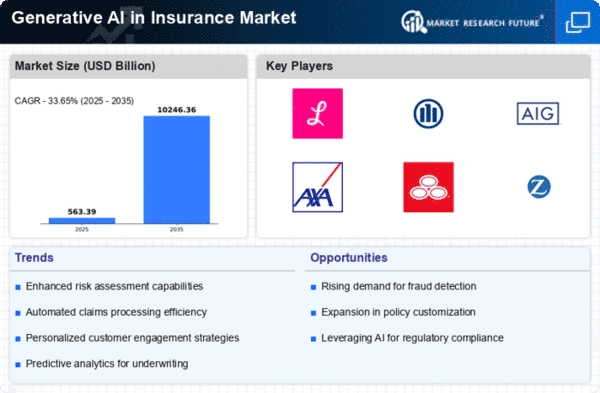

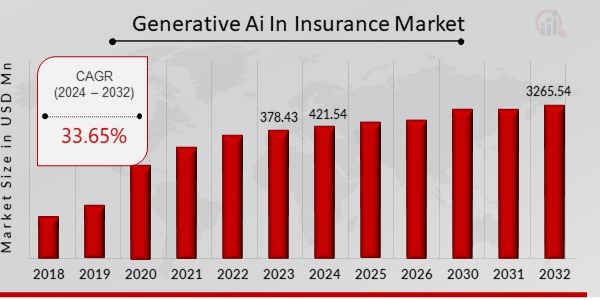

What is the expected market size of the Generative AI In Insurance Market by 2035?

The Generative AI In Insurance Market is expected to be valued at 3265.54 USD Million by 2035.

What is the anticipated CAGR for the Generative AI In Insurance Market from 2025 to 2035?

The expected CAGR for the Generative AI In Insurance Market from 2025 to 2035 is 33.65%.

Which region is projected to have the largest market value in 2032 for the Generative AI In Insurance Market?

North America is projected to reach a market value of 5.5 USD Billion in 2032.

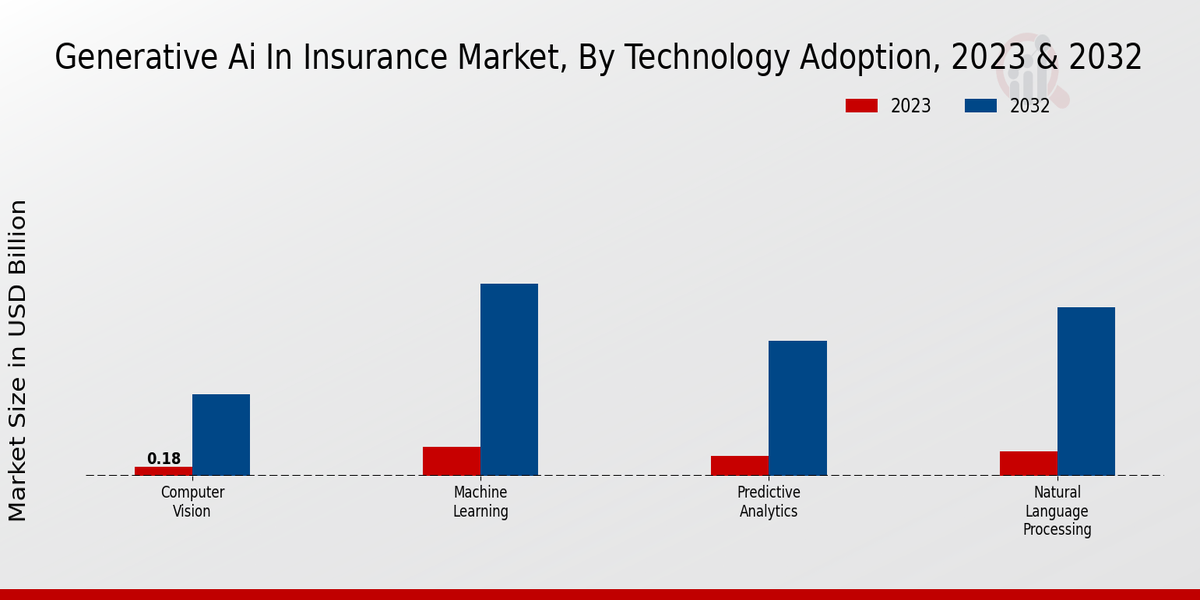

What is the market size for the Natural Language Processing segment in 2032?

The Natural Language Processing segment of the Generative AI In Insurance Market is expected to be valued at 3.5 USD Billion in 2032.

How much is the Machine Learning segment expected to be valued by 2032?

The Machine Learning segment is anticipated to be valued at 4.0 USD Billion by 2032.

Which company holds a significant position in the Generative AI In Insurance Market?

Major players in the market include Microsoft, Google, and IBM.

What is the projected market size for the APAC region in 2032?

The APAC region is expected to reach a market size of 2.5 USD Billion by 2032.

What is the market value of the Predictive Analytics segment in 2032?

The Predictive Analytics segment is expected to be valued at 2.8 USD Billion by 2032.

How large is the Computer Vision segment expected to grow by 2032?

The Computer Vision segment is projected to be valued at 1.7 USD Billion by 2032.

What is the expected market value for Europe in the Generative AI In Insurance Market in 2032?

Europe is anticipated to reach a market value of 3.5 USD Billion by 2032.

Bitte füllen Sie das folgende Formular aus, um ein kostenloses Muster dieses Berichts zu erhalten

Customer Stories

“This is really good guys. Excellent work on a tight deadline. I will continue to use you going forward and recommend you to others. Nice job”

“Thanks. It’s been a pleasure working with you, please use me as reference with any other Intel employees.”

“Thanks for sending the report it gives us a good global view of the Betaïne market.”

“Thank you, this will be very helpful for OQS.”

“We found the report very insightful! we found your research firm very helpful. I'm sending this email to secure our future business.”

“I am very pleased with how market segments have been defined in a relevant way for my purposes (such as "Portable Freezers & refrigerators" and "last-mile"). In general the report is well structured. Thanks very much for your efforts.”

“I have been reading the first document or the study, ,the Global HVAC and FP market report 2021 till 2026. Must say, good info! I have not gone in depth at all parts, but got a good indication of the data inside!”

“We got the report in time, we really thank you for your support in this process. I also thank to all of your team as they did a great job.”