Aperçu du marché mondial de la banque numérique

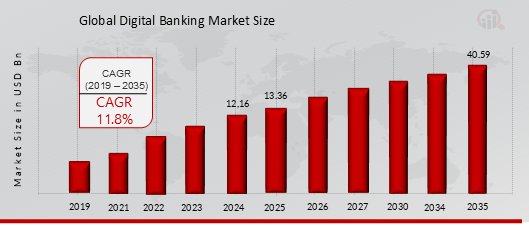

pLa taille du marché de la banque numérique était estimée à 16,81 milliards USD en 2023. Le secteur du marché de la banque numérique devrait passer de 18,24 milliards USD en 2024 à 45 milliards USD d'ici 2035. Le TCAC (taux de croissance annuel composé) du marché de la banque numérique devrait être d'environ 8,56 % au cours de la période de prévision (2025-2035).Principales tendances du marché de la banque numérique mises en évidence

Plusieurs raisons sont à l'origine de développements importants sur le marché de la banque numérique. De plus en plus de personnes peuvent profiter des services financiers grâce à la prolifération des services bancaires en ligne et des applications bancaires mobiles. Les principaux moteurs du marché comprennent la prolifération des smartphones et l'amélioration de l'accès à Internet, qui permettent aux utilisateurs de gérer leurs comptes quand et où ils le souhaitent. L'importance d'une expérience utilisateur positive dans le recrutement et la fidélisation des clients incite les institutions financières à investir dans des technologies qui améliorent ce domaine, notamment dans les domaines des services personnalisés et des interfaces conviviales. Les banques et les entreprises de technologie financière explorent activement les opportunités du marché de la banque numérique en tirant parti des technologies émergentes telles que l'IA, la blockchain et l'analyse des mégadonnées. Les organisations peuvent acquérir un avantage concurrentiel grâce à une détection améliorée des fraudes, une gestion des risques et une efficacité du traitement des prêts rendue possible par cette connexion. De plus, les organismes de réglementation de différentes régions du monde mettent en place des structures pour encourager des solutions créatives tout en protégeant les consommateurs, ce qui favorise un environnement propice à l'expansion. Une tendance évidente ces dernières années est la préoccupation croissante pour la confidentialité et la sécurité en ligne. Les banques mettent l'accent sur des mesures de sécurité solides et enseignent aux consommateurs des habitudes numériques sûres en réponse au nombre croissant de cybermenaces. Français De plus, les institutions financières cherchent à réduire leur impact sur l'environnement en mettant en œuvre des solutions numériques, ce qui est un signe de durabilité environnementale.

Avec l'essor des nouvelles technologies et l'accent mis sur la sécurité des clients, le secteur de la banque numérique traverse une période de profonds changements.

Source : Recherche secondaire, recherche primaire, base de données MRFR et revue d'analyste

Moteurs du marché de la banque numérique

h3Pénétration croissante des smartphones pL'essor de l'utilisation des smartphones est un moteur important pour le secteur du marché de la banque numérique. Selon les données de l'Union internationale des télécommunications, en 2023, le taux de pénétration des smartphones a atteint 78 %, avec environ 6,9 milliards d'abonnements de smartphones dans le monde. Cette accessibilité croissante aux appareils mobiles permet aux consommateurs d'interagir numériquement avec leurs banques, car des services tels que les applications bancaires mobiles deviennent partie intégrante des opérations financières quotidiennes.Des organisations établies comme Apple et Samsung ont joué un rôle essentiel dans l'adoption des smartphones, l'amélioration de l'expérience utilisateur et la sécurisation des transactions grâce aux avancées technologiques telles que l'authentification biométrique. La prolifération des smartphones permet aux banques d'atteindre les régions mal desservies, favorisant l'inclusion et stimulant la croissance du secteur bancaire numérique. Par conséquent, la pénétration croissante des smartphones devrait contribuer de manière significative à l'expansion continue du marché bancaire numérique.

Augmentation de la connectivité Internet

pL'expansion de la connectivité Internet haut débit à travers le monde est un facteur crucial qui stimule l'industrie du marché bancaire numérique. Les statistiques actuelles de la Banque mondiale indiquent qu'en 2023, environ 62 % de la population mondiale bénéficie d'un accès actif à Internet. Cette accessibilité améliore non seulement la capacité des consommateurs à accéder aux services bancaires à tout moment et en tout lieu, mais encourage également les institutions financières à innover et à offrir une gamme plus large de services numériques.Les grandes entreprises de télécommunications, telles que Verizon et Vodafone, ont investi massivement dans l'extension de leurs réseaux et l'amélioration de la fiabilité des services, ce qui a un impact direct sur la capacité des banques à servir leurs clients numériquement. À mesure que la connectivité Internet continue de s'améliorer, en particulier sur les marchés émergents, on s'attend à ce que les solutions bancaires numériques prospèrent, propulsant davantage la croissance du marché bancaire numérique.

Évolution vers les paiements sans contact

pL'évolution vers les méthodes de paiement sans contact stimule considérablement le secteur du marché bancaire numérique. Une enquête récente menée par la Banque centrale européenne a révélé qu'en 2022, les paiements sans contact représentaient plus de 50 % de toutes les transactions par carte dans la zone euro, soulignant une évolution des préférences des consommateurs vers des méthodes de paiement plus rapides et plus sûres. Des organisations comme Mastercard et Visa ont été à l'avant-garde de la promotion de la technologie sans contact, en investissant dans des systèmes qui facilitent des transactions plus rapides tout en garantissant la sécurité.Cette tendance aux paiements sans contact a été accélérée par la pandémie de COVID-19, les consommateurs préférant de plus en plus les options sans contact. Avec l'accent croissant mis sur la commodité et la sécurité, la demande de services bancaires numériques prenant en charge les transactions sans contact devrait continuer à augmenter, contribuant à la croissance du marché bancaire numérique.

Soutien réglementaire aux innovations Fintech

pLe soutien réglementaire croissant aux innovations Fintech est un moteur clé pour le secteur du marché bancaire numérique. De nombreux pays ont commencé à mettre en œuvre des cadres réglementaires qui encouragent les solutions bancaires numériques tout en protégeant les intérêts des consommateurs. Selon le Conseil de stabilité financière, plus de 40 juridictions ont introduit de nouvelles réglementations ou adapté celles existantes en 2022 pour soutenir les entreprises Fintech. Cet environnement réglementaire permet aux startups d'émerger et offre aux banques établies la flexibilité nécessaire pour mettre en œuvre de nouvelles stratégies numériques, conduisant à des solutions innovantes dans le secteur bancaire.Par exemple, au Royaume-Uni, la Financial Conduct Authority a été proactive en soutenant la croissance de la Fintech grâce à son initiative de bac à sable réglementaire, qui a permis à de nombreuses startups de tester leurs produits dans un environnement contrôlé. À mesure que de plus en plus de pays s'adaptent pour créer des réglementations favorables à la banque numérique, le marché devrait connaître une croissance robuste.

Informations sur les segments du marché de la banque numérique

h3Informations sur les types de services du marché de la banque numérique pLe marché de la banque numérique présente une croissance significative attribuée à divers types de services, notamment les services bancaires mobiles, les services bancaires en ligne, les portefeuilles numériques et le traitement des paiements. Français En 2024, l'ensemble du marché devrait atteindre une valorisation de 18,24 milliards USD. Dans ce cadre, la banque mobile domine le paysage avec une valorisation de 7,0 milliards USD la même année, reflétant l'inclination croissante des consommateurs pour les applications pour smartphones pour les services bancaires. Cette forme de banque offre une commodité et une accessibilité inégalées, illustrant la façon dont les consommateurs ont adopté la technologie mobile pour les opérations financières quotidiennes.Après la banque mobile, la banque en ligne est évaluée à 5,0 milliards USD en 2024. Elle offre aux utilisateurs des fonctionnalités complètes pour gérer leurs finances directement depuis un ordinateur ou un appareil mobile, contribuant ainsi de manière significative à la croissance globale des revenus du marché de la banque numérique. Les portefeuilles numériques, évalués à 3,5 milliards de dollars en 2024, s'imposent comme un service essentiel sur le marché, portés par l'essor du commerce électronique et des paiements sans contact. Ils témoignent d'une tendance vers les transactions sans espèces qui s'aligne sur l'évolution des comportements et des préférences des consommateurs.

Le traitement des paiements, bien que plus modeste (2,74 milliards de dollars en 2024), joue néanmoins un rôle crucial dans la facilitation des transactions en constituant l'épine dorsale du commerce numérique. L'augmentation rapide des achats en ligne alimente la demande de solutions de traitement des paiements efficaces, faisant de ce segment un élément essentiel de la croissance globale du marché. Globalement, la segmentation des types de services sur le marché de la banque numérique présente divers degrés d'importance et de potentiel de croissance, les services bancaires mobiles et les services bancaires en ligne étant les principaux contributeurs, tandis que les portefeuilles numériques et le traitement des paiements sont prêts à saisir les opportunités offertes par une économie numérique en pleine expansion.

La croissance du marché est également soutenue par les tendances en matière d'innovation numérique, les attentes accrues des consommateurs en matière de commodité et l'amélioration des mesures de sécurité qui deviennent la norme dans les solutions bancaires numériques.

Source : Recherche secondaire, recherche primaire, base de données MRFR et analyse d'analystes

Informations sur les types d'utilisateurs du marché de la banque numérique

pLe marché de la banque numérique, évalué à 18,24 milliards USD en 2024, présente une segmentation diversifiée par utilisateur Type, qui comprend principalement les clients de détail, les clients professionnels et les clients entreprises. Les clients de détail représentent une part importante de ce marché, stimulée par la demande croissante de services bancaires pratiques et accessibles via des plateformes numériques. Les clients professionnels recherchent de plus en plus une efficacité accrue et des outils de gestion financière, reflétant la tendance croissante à la numérisation dans les petites et moyennes entreprises. Pendant ce temps, les clients entreprises se concentrent sur des offres de services complètes qui peuvent faciliter les transactions à grande échelle et fournir des analyses avancées pour la prise de décision.L'adoption croissante des applications bancaires mobiles et des plateformes en ligne est une tendance clé qui influence ces segments, tandis que des défis tels que la cybersécurité restent pertinents. Les opportunités sur le marché de la banque numérique sont présentes, car les institutions financières continuent d'innover dans leurs offres pour répondre aux besoins uniques de chaque type d'utilisateur, stimulant ainsi la croissance du marché. Les statistiques du marché de la banque numérique indiquent une évolution significative vers ces types d'utilisateurs, améliorant la prestation globale de services et la satisfaction client dans une économie interconnectée.

Aperçu des applications du marché de la banque numérique

pLe marché de la banque numérique devrait être évalué à 18,24 milliards USD d'ici 2024, affichant une forte tendance de croissance dans le segment des applications. Ce segment comprend des domaines clés tels que la gestion des finances personnelles, la gestion des investissements et les services de prêt, chacun jouant un rôle crucial dans le paysage du marché. Les outils de gestion des finances personnelles sont de plus en plus adoptés, car les consommateurs recherchent des moyens efficaces de gérer leurs finances, contribuant à la croissance du marché axée sur les données. Les services de gestion des investissements attirent les utilisateurs à la recherche d'options d'investissement simplifiées, fournissant des informations précieuses et améliorant l'engagement des utilisateurs.Les services de prêt dominent le marché car ils offrent un accès transparent et rapide aux prêts, répondant à la demande croissante de flexibilité financière. Ces applications améliorent non seulement l'expérience utilisateur, mais renforcent également la fidélité des clients, reflétant l'évolution des préférences du secteur bancaire. Globalement, le chiffre d'affaires du marché de la banque numérique continue de croître à mesure qu'il s'adapte aux avancées technologiques et aux besoins des consommateurs, les applications générant une croissance substantielle du secteur. La segmentation du marché met en évidence les opportunités d'innovation et les solutions axées sur le client, essentielles pour s'orienter dans un paysage financier en constante évolution.

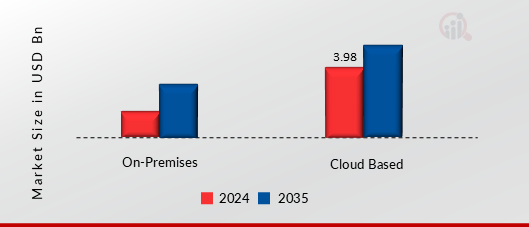

Aperçu des types de déploiement du marché de la banque numérique

pLe marché de la banque numérique présente une gamme diversifiée d'options de types de déploiement, les solutions basées sur le cloud et sur site jouant un rôle essentiel dans le façonnement de son paysage. En 2024, le marché devrait être évalué à 18,24 milliards USD, reflétant l'adoption croissante de solutions bancaires numériques dans les institutions financières. Le déploiement basé sur le cloud continue de gagner du terrain en raison de son évolutivité, de sa rentabilité et de sa facilité d'intégration, ce qui le rend attrayant pour les petites banques et les entreprises de technologie financière. Les solutions sur site, cependant, conservent une présence significative pour les grandes institutions qui accordent la priorité à la sécurité des données et au respect des exigences réglementaires.La transformation numérique en cours, associée à la demande croissante de services bancaires personnalisés, stimule la croissance dans les deux segments. De plus, les statistiques du marché de la banque numérique révèlent que la transition vers les plateformes numériques est propulsée par les avancées technologiques telles que l'intelligence artificielle et l'analyse de données, permettant des expériences client améliorées. Français Les défis tels que les menaces de cybersécurité et la conformité réglementaire restent d'actualité. Néanmoins, les acteurs du marché ont de vastes opportunités d'investir dans des technologies innovantes et d'élargir leurs offres dans ce domaine, contribuant ainsi à la croissance globale du marché dans les années à venir.

Aperçu régional du marché de la banque numérique

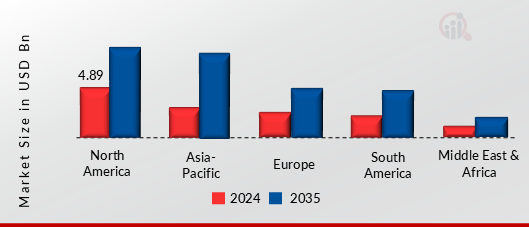

pLe chiffre d'affaires du marché de la banque numérique affiche une forte croissance dans diverses régions, avec une valorisation prévue de 18,24 milliards USD en 2024, pour atteindre 45,0 milliards USD d'ici 2035. L'Amérique du Nord domine le marché, avec une valorisation de 7,24 milliards USD en 2024, ce qui reflète l'adoption significative des technologies bancaires numériques et des cadres réglementaires qui favorisent l'innovation. L'Europe suit de près, avec une valeur estimée à 5,4 milliards de dollars en 2024, portée par une demande croissante de solutions bancaires fluides et d'expériences client améliorées. L'Asie-Pacifique, avec une valeur estimée à 3,85 milliards de dollars en 2024, connaît également une croissance remarquable grâce à la pénétration croissante des smartphones et à la maîtrise du numérique par les consommateurs. Parallèlement, l'Amérique du Sud, évaluée à 1,75 milliard de dollars en 2024, présente des opportunités à mesure que les économies émergentes adoptent de plus en plus les solutions numériques. Le Moyen-Orient et l'Afrique, bien qu'ils soient actuellement évalués à 0,8 milliard USD en 2024, connaissent des progrès rapides dans l'infrastructure bancaire numérique, ce qui indique un potentiel de croissance important.

Source : Recherche secondaire, recherche primaire, base de données MRFR et analyse d'analystes

Principaux acteurs du marché bancaire numérique et informations concurrentielles

pLe marché bancaire numérique a connu une croissance significative en raison des progrès rapides de la technologie et d'une préférence croissante pour les services financiers en ligne. À mesure que les pratiques bancaires traditionnelles évoluent, les plateformes bancaires numériques redéfinissent la manière dont les consommateurs interagissent et gèrent leurs besoins financiers, favorisant ainsi un environnement extrêmement concurrentiel. Les acteurs du marché doivent s'adapter à l'évolution des comportements et des préférences des consommateurs tout en tirant parti de technologies innovantes telles que les applications mobiles, l'intelligence artificielle et la blockchain. Le paysage concurrentiel est caractérisé par un mélange d'institutions financières établies et d'entreprises fintech, chacune s'efforçant d'améliorer l'expérience client, d'améliorer l'efficacité opérationnelle et d'élargir son offre de services. Cet environnement dynamique oblige les acteurs à innover en permanence afin de conserver leurs parts de marché et d'attirer une clientèle plus large dans un marché diversifié et en constante évolution. HSBC s'est imposée comme un acteur majeur sur le marché de la banque numérique, capitalisant sur sa présence étendue et ses vastes ressources. L'entreprise a transformé ses services bancaires traditionnels en une plateforme numérique robuste, permettant aux clients du monde entier d'accéder aux produits financiers de manière transparente. Les points forts de HSBC résident dans sa forte notoriété de marque, sa clientèle établie et ses investissements dans la technologie, lui permettant de proposer des solutions bancaires numériques de qualité supérieure. La banque a également donné la priorité à la sécurité et à la confidentialité des données, inspirant ainsi confiance à ses clients. Alors que HSBC continue de moderniser ses services, elle s'appuie sur son vaste réseau international pour fournir des services localisés, s'adapter aux demandes du marché et améliorer l'expérience client dans diverses régions.Barclays est un autre acteur important sur le marché de la banque numérique, réputé pour son approche innovante dans le secteur des services financiers. L'entreprise propose une gamme de solutions bancaires numériques, s'adressant à la fois aux particuliers et aux entreprises du monde entier. Barclays a réalisé des investissements substantiels dans la technologie financière pour améliorer ses offres numériques, en se concentrant sur l'amélioration des interfaces utilisateur, la rationalisation des processus de paiement et le développement d'applications bancaires mobiles de pointe. Les points forts de la banque comprennent un portefeuille de produits diversifié, une forte présence sur le marché et des partenariats stratégiques qui permettent des mises à jour constantes et le déploiement de nouveaux services. Les récentes fusions et acquisitions ont renforcé la position de Barclays sur le marché, lui permettant d'élargir sa clientèle et de renforcer ses capacités technologiques, ce qui en fait un concurrent redoutable dans le secteur en pleine croissance de la banque numérique.

Principales entreprises du marché de la banque numérique :

ulParallèlement, en août 2023, American Express a annoncé un partenariat avec plusieurs sociétés de fintech afin d'accélérer leur transformation numérique et de permettre une meilleure intégration des services. En matière de fusions et acquisitions, août 2023 a marqué l'acquisition d'une plateforme bancaire numérique par Citigroup, renforçant ainsi ses capacités technologiques dans un contexte de concurrence croissante.

La croissance de la valorisation boursière a été notable, portée par la demande accrue des consommateurs pour les solutions bancaires mobiles ; en octobre 2023, la valorisation du secteur était nettement supérieure à celle des années précédentes, en grande partie grâce aux investissements accrus de Goldman Sachs et de Deutsche Bank dans les infrastructures numériques. Au cours des dernières années, des acteurs majeurs tels que Barclays et Wells Fargo ont également investi massivement dans la recherche et le développement, reflétant l'évolution du secteur vers des offres numériques entièrement intégrées et mettant en évidence le paysage concurrentiel dans lequel ces institutions opèrent. Le marché de la banque numérique continue d'évoluer rapidement, s'adaptant aux avancées technologiques et à l'évolution des préférences des consommateurs.

Analyse de la segmentation du marché de la banque numérique

h3Perspectives des types de services du marché de la banque numérique ulFAQs

What is the current valuation of the Digital Banking Market in 2024?

The Digital Banking Market was valued at 107.67 USD Billion in 2024.

What is the projected market size for the Digital Banking Market by 2035?

The market is projected to reach 251.36 USD Billion by 2035.

What is the expected CAGR for the Digital Banking Market during the forecast period 2025 - 2035?

The expected CAGR for the Digital Banking Market during 2025 - 2035 is 8.01%.

Which banking type segment has the highest valuation in 2024?

In 2024, Retail Banking had the highest valuation at 90.0 USD Billion.

What are the key players in the Digital Banking Market?

Key players include JPMorgan Chase, Bank of America, Wells Fargo, HSBC, Citigroup, Goldman Sachs, Barclays, Santander, BNP Paribas, and Deutsche Bank.

How does the valuation of Corporate Banking compare to Investment Banking in 2024?

Corporate Banking was valued at 70.0 USD Billion, whereas Investment Banking was valued at 55.0 USD Billion in 2024.

Veuillez remplir le formulaire ci-dessous pour recevoir un échantillon gratuit de ce rapport

Customer Stories

“This is really good guys. Excellent work on a tight deadline. I will continue to use you going forward and recommend you to others. Nice job”

“Thanks. It’s been a pleasure working with you, please use me as reference with any other Intel employees.”

“Thanks for sending the report it gives us a good global view of the Betaïne market.”

“Thank you, this will be very helpful for OQS.”

“We found the report very insightful! we found your research firm very helpful. I'm sending this email to secure our future business.”

“I am very pleased with how market segments have been defined in a relevant way for my purposes (such as "Portable Freezers & refrigerators" and "last-mile"). In general the report is well structured. Thanks very much for your efforts.”

“I have been reading the first document or the study, ,the Global HVAC and FP market report 2021 till 2026. Must say, good info! I have not gone in depth at all parts, but got a good indication of the data inside!”

“We got the report in time, we really thank you for your support in this process. I also thank to all of your team as they did a great job.”