Globaler Überblick über den Versicherungsmarkt für Direktoren und leitende Angestellte:

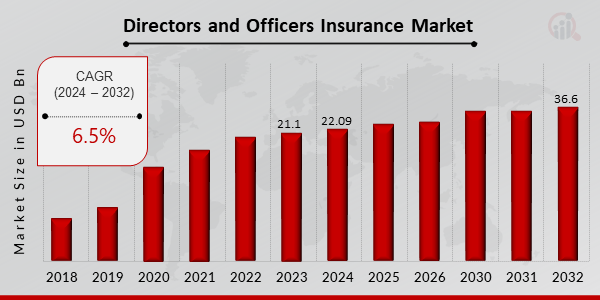

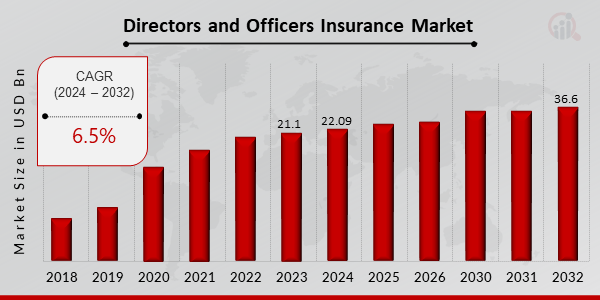

Die Größe des Versicherungsmarktes für Direktoren und leitende Angestellte wurde im Jahr 2023 auf 21.1 Milliarden US-Dollar geschätzt. Es wird erwartet, dass die Branche des Versicherungsmarktes für Direktoren und leitende Angestellte von 22.09 Milliarden US-Dollar im Jahr 2024 auf 36.6 Milliarden US-Dollar im Jahr 2032 wachsen wird. Die Direktoren Die CAGR (Wachstumsrate) des Marktes für Beamtenversicherungen wird im Prognosezeitraum (2024 – 2024) voraussichtlich bei etwa 6.5 % liegen. 2032).

Wichtige Trends im Versicherungsmarkt für Direktoren und leitende Angestellte hervorgehoben

Blühende Technologie, verstärkter Fokus der Regulierungsbehörden und verstärkter Aktionärsaktivismus sind einige der Befürworter der Nachfrage nach einer Director-and-Officers-Versicherung (Directors and Officers, D). Die größere Reichweite von sozialen Medien und anderen Kommunikationsformen hat das Risiko aufgrund der Kosten eines Reputationsverlusts erhöht und somit einen größeren Bedarf an D-Berichterstattung geschaffen. Aufgrund von Konsolidierungen, grenzüberschreitenden Fusionen, der Ausweitung globaler Lieferketten und immer anspruchsvollerer D-Nachfrage steigt auch die D-Nachfrage.

Der D-Versicherungsmarkt bietet Möglichkeiten, auf solche spezifischen Bedürfnisse verschiedener Sektoren wie Gesundheitswesen, Technologie und Finanzdienstleistungen zu reagieren. Dadurch können die Versicherer branchenspezifische Lösungen anbieten und auch das Risikomanagement als Teil der Dienstleistung hinzufügen. Unter unabhängigen/nicht geschäftsführenden Direktoren und Auftragnehmern wächst das Bewusstsein für D-Versicherungen, was Versicherern die Möglichkeit bietet, ihren Markt zu vergrößern.

Eine der Veränderungen, die in letzter Zeit auf dem D-Versicherungsmarkt beobachtet wurden, ist die Verfügbarkeit einer Side-A-Differenz-in-Conditions-Deckung (DIC), die neben allen anderen D- und O-Personen auch das Unternehmen selbst schützt Versicherungsnehmer. Sie boten auch neue Produkte und Absicherungen an, einschließlich einer umfassenderen Haftung für Cyber- und Beschäftigungspraktiken, die aufgrund der modernen und komplexen Governance-Struktur von Unternehmen mit vielen Risiken für Rechtsstreitigkeiten in diesen Bereichen verfügbar wurden.

Quelle: Primärforschung, Sekundärforschung, MRFR-Datenbank und Analystenbewertung

Direktoren und leitende Angestellte im Versicherungsmarkt: Treiber

Verstärkte regulatorische Kontrolle

Direktoren und leitende Angestellte (DOs) sehen sich zunehmend der behördlichen Prüfung durch Regierungsbehörden auf der ganzen Welt ausgesetzt. Dies ist auf eine Reihe von Faktoren zurückzuführen, darunter die globale Finanzkrise, die Zunahme des Aktionärsaktivismus und die zunehmende Komplexität der Unternehmensführung. Aus diesem Grund greifen DOs zunehmend auf eine DO-Versicherung zurück, um sich vor persönlicher Haftung zu schützen. Es wird erwartet, dass die Directors-and-Officers-Versicherungsbranche in den nächsten zehn Jahren ein deutliches Wachstum verzeichnen wird. Es wird erwartet, dass der Markt von 12,83 Milliarden US-Dollar im Jahr 2023 auf 21,05 Milliarden US-Dollar im Jahr 2032 wachsen wird, bei einer durchschnittlichen jährlichen Wachstumsrate von 5,65 %. Das Wachstum des Marktes wird auf eine Reihe von Faktoren zurückgeführt, darunter die zunehmende behördliche Kontrolle von DOs, die steigende Zahl von Aktionärsklagen und die zunehmende Komplexität der Unternehmensführung. Die zunehmende behördliche Kontrolle von DOs ist einer der Haupttreiber für das Wachstum des DO-Versicherungsmarktes. In den letzten Jahren haben Regierungsbehörden auf der ganzen Welt gegen Fehlverhalten von Unternehmen vorgegangen. Dies hat zu einem Anstieg der Zahl der Ermittlungen und Durchsetzungsmaßnahmen gegen DOs geführt. Aus diesem Grund greifen DOs zunehmend auf eine DO-Versicherung zurück, um sich vor persönlicher Haftung zu schützen.

Steigende Zahl von Aktionärsklagen

Die Zahl der Aktionärsklagen gegen DOs ist in den letzten Jahren gestiegen. Dies ist auf eine Reihe von Faktoren zurückzuführen, darunter die zunehmende Verfügbarkeit von Prozessfinanzierungsmitteln, die Zunahme des Aktionärsaktivismus und die zunehmende Komplexität der Unternehmensführung. Aus diesem Grund greifen DOs zunehmend auf eine DO-Versicherung zurück, um sich vor persönlicher Haftung zu schützen.

Zunehmende Komplexität der Corporate Governance

Die zunehmende Komplexität der Unternehmensführung ist ein weiterer wichtiger Treiber für das Wachstum der DO Versicherung Markt. In den letzten Jahren kam es zu einer Vielzahl neuer Gesetze und Vorschriften zur Unternehmensführung. Dies hat es für DOs schwieriger gemacht, ihren treuhänderischen Pflichten nachzukommen. Aus diesem Grund greifen DOs zunehmend auf eine DO-Versicherung zurück, um sich vor persönlicher Haftung zu schützen.

Einblicke in das Versicherungsmarktsegment für Direktoren und leitende Angestellte:

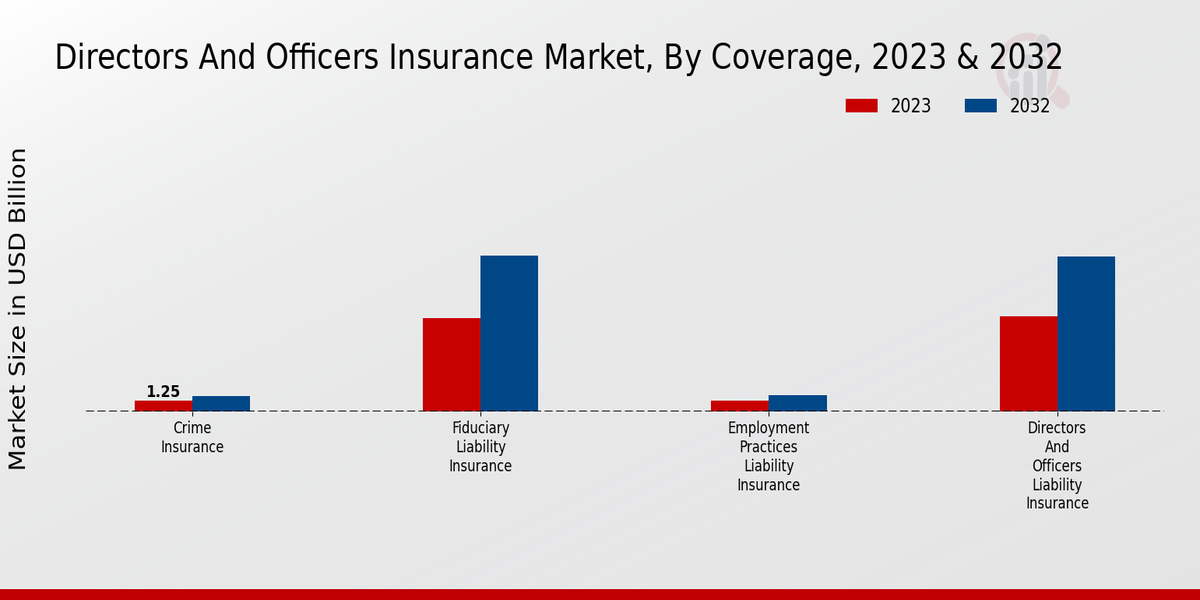

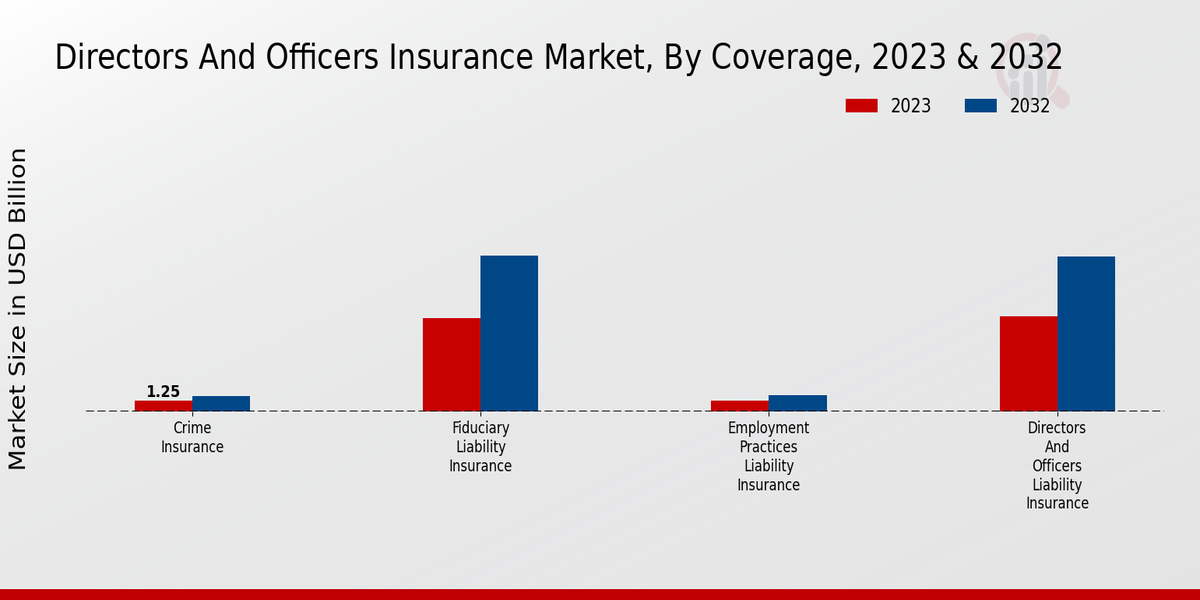

Einblicke in die Versicherungsmarktabdeckung für Directors and Officers

Einblick und Überblick über das Deckungssegment Das Deckungssegment ist ein entscheidender Aspekt des Directors-and-Officers-Versicherungsmarktes und umfasst verschiedene Versicherungspolicen, die Einzelpersonen und Organisationen vor finanziellen Verbindlichkeiten schützen, die sich aus ihren Rollen und Verantwortlichkeiten ergeben. Unter den wichtigsten Deckungsarten sticht die Vermögensschadenhaftpflichtversicherung (D) als die am weitesten verbreitete hervor und macht einen erheblichen Teil des Marktumsatzes aus. Die D-Versicherung bietet Geschäftsführern und leitenden Angestellten von Unternehmen Schutz vor Ansprüchen wegen Misswirtschaft, Verletzung treuhänderischer Pflichten oder anderer rechtswidriger Handlungen. Die Employment Practices Liability Insurance (EPLI) ist eine weitere wichtige Deckungsart innerhalb des Segments und trägt der wachsenden Besorgnis über beschäftigungsbezogene Klagen Rechnung. EPLI-Richtlinien schützen Organisationen vor Ansprüchen im Zusammenhang mit Diskriminierung, Belästigung, unrechtmäßiger Kündigung und anderen Verstößen gegen Beschäftigungspraktiken. Die Treuhandhaftpflichtversicherung hingegen schützt Einzelpersonen und Organisationen, die treuhänderisch handeln, wie etwa Treuhänder, Testamentsvollstrecker und Anlageberater, vor Ansprüchen wegen angeblicher Verletzung ihrer Treuhandpflichten. Die Kriminalitätsversicherung, auch Treueversicherung genannt, spielt im Deckungssegment eine wichtige Rolle, indem sie Unternehmen vor finanziellen Verlusten schützt, die durch Mitarbeiterdiebstahl, Betrug oder andere kriminelle Aktivitäten entstehen. Die Nachfrage nach Kriminalitätsversicherungen ist besonders hoch in Branchen wie dem Einzelhandel, dem Finanzwesen und dem Gastgewerbe, in denen der Umgang mit Bargeld und Finanztransaktionen vorherrschend ist. Es wird erwartet, dass der Markt für Directors-and-Officers-Versicherungen in den kommenden Jahren ein stetiges Wachstum verzeichnen wird, angetrieben durch Faktoren wie zunehmende behördliche Kontrolle, steigende Prozesskosten und zunehmende Corporate-Governance-Praktiken. Die Einführung von D-, EPLI-, Treuhand-Haftpflichtversicherungen und Kriminalitätsversicherungen wird für Unternehmen und Unternehmen immer wichtiger Personen, die finanzielle Risiken im Zusammenhang mit ihrer Geschäftstätigkeit und ihren Verantwortlichkeiten mindern möchten.

Quelle: Primärforschung, Sekundärforschung, MRFR-Datenbank und Analystenbewertung

Direktoren und leitende Angestellte Einblicke in die Größe der Versicherungsmarktorganisation

Der Directors-and-Officers-Versicherungsmarkt ist je nach Organisationsgröße in kleine und mittlere Unternehmen (KMU) und große Unternehmen unterteilt. Der Umsatz des Directors-and-Officers-Versicherungsmarkts mit KMU wird bis 2026 voraussichtlich 8,9 Milliarden US-Dollar erreichen und im Prognosezeitraum um 6,5 % wachsen. Das zunehmende Bewusstsein für die Bedeutung der Directors and Officers (D)-Versicherung bei KMU treibt das Wachstum dieses Segments voran. KMU greifen zunehmend auf eine D-Versicherung zurück, um sich vor den finanziellen Folgen von Klagen wegen Misswirtschaft oder Treuepflichtverletzung zu schützen. Das Segment der Großunternehmen hielt im Jahr 2021 einen bedeutenden Marktanteil und wird seine Dominanz voraussichtlich im Prognosezeitraum beibehalten. Große Unternehmen stehen eher vor komplexen rechtlichen Herausforderungen und regulatorischer Kontrolle, was die Nachfrage nach D-Versicherungen in diesem Segment antreibt. Darüber hinaus treibt die zunehmende Zahl grenzüberschreitender Transaktionen und Joint Ventures das Wachstum des D-Versicherungsmarktes bei Großunternehmen weiter voran.

Vertikale Einblicke in die Versicherungsmarktbranche für Direktoren und leitende Angestellte

Der Directors-and-Officers-Versicherungsmarkt ist nach Branchen in Finanzdienstleistungen, Gesundheitswesen, Technologie, Fertigung und Einzelhandel unterteilt. Das Segment Finanzdienstleistungen hatte im Jahr 2023 den größten Marktanteil und wird voraussichtlich bis 2032 mit einer jährlichen Wachstumsrate von 5,8 % weiter wachsen. Das Segment Gesundheitswesen wird im gleichen Zeitraum voraussichtlich mit einer jährlichen Wachstumsrate von 6,1 % wachsen. Das Technologiesegment wird im gleichen Zeitraum voraussichtlich mit einer jährlichen Wachstumsrate von 5,9 % wachsen. Es wird erwartet, dass das Fertigungssegment im gleichen Zeitraum mit einer jährlichen Wachstumsrate von 5,7 % wächst. Das Einzelhandelssegment wird im gleichen Zeitraum voraussichtlich mit einer jährlichen Wachstumsrate von 5,6 % wachsen. Das Wachstum des Marktes für Versicherungen für Direktoren und leitende Angestellte wird durch eine Reihe von Faktoren vorangetrieben, darunter die zunehmende Zahl regulatorischer und Compliance-Anforderungen, die steigenden Kosten für Rechtsstreitigkeiten und das wachsende Bewusstsein für die Bedeutung des Schutzes von Direktoren und leitenden Angestellten vor persönlicher Haftung. Der Markt wird auch durch die zunehmende Zahl von Fusionen und Übernahmen angetrieben, was dazu führt, dass sich Direktoren und Führungskräfte vor potenziellen Verbindlichkeiten schützen müssen. Der Directors-and-Officers-Versicherungsmarkt ist ein hart umkämpfter Markt mit einer Reihe wichtiger Akteure. Zu den wichtigsten Akteuren auf dem Markt gehören AIG, Chubb, Zurich Insurance Group und Berkshire Hathaway. Diese Unternehmen konkurrieren auf der Grundlage von Preis, Abdeckung und Service.

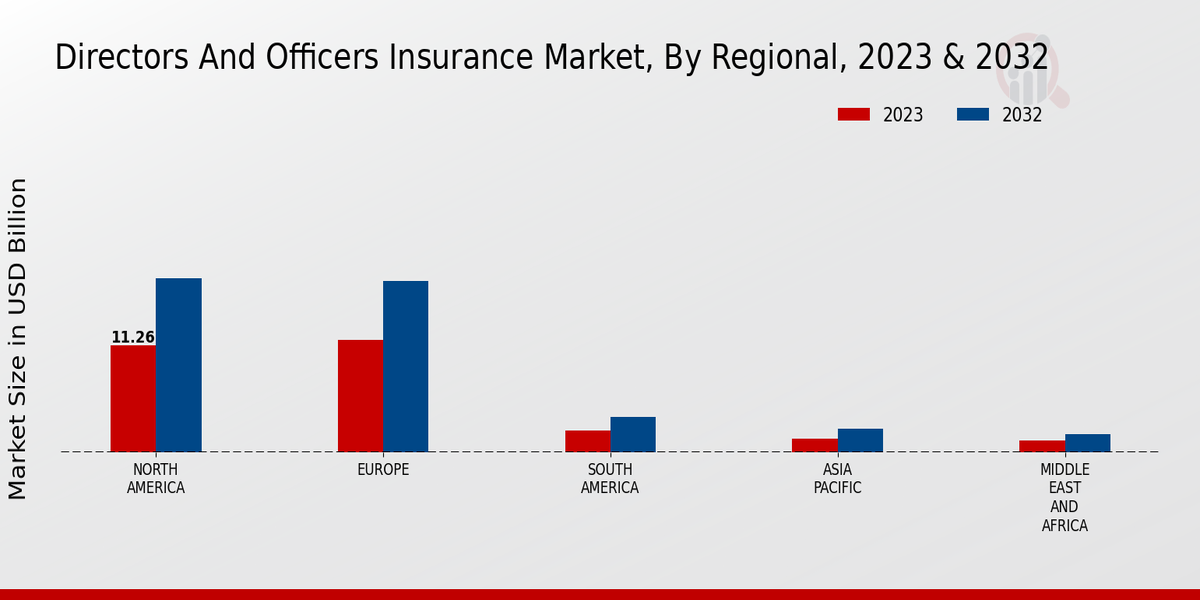

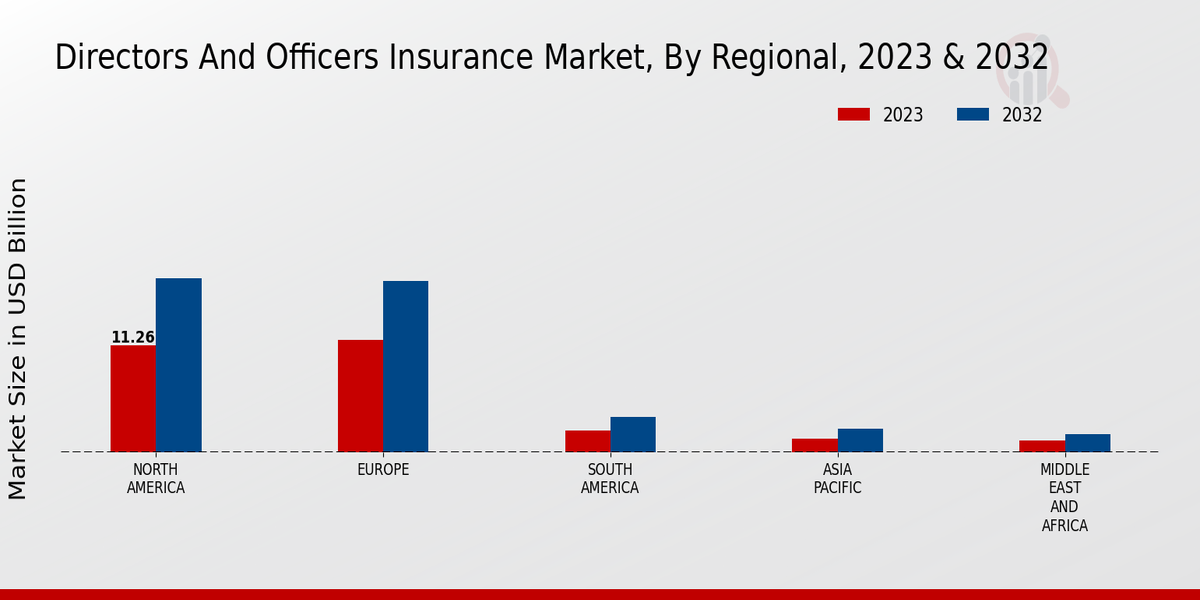

Directors and Officers Insurance Market Regional Insights

Der Directors-and-Officers-Versicherungsmarkt ist in Nordamerika, Europa, APAC, Südamerika und MEA unterteilt. Nordamerika ist der größte Markt für Directors and Officers Insurance und macht im Jahr 2023 über 40 % des weltweiten Marktumsatzes aus. Es wird erwartet, dass die Region den Markt im gesamten Prognosezeitraum weiterhin dominieren wird, was auf die Präsenz einer großen Zahl öffentlicher Versicherungen zurückzuführen ist gehandelte Unternehmen und die steigende Nachfrage nach Versicherungsschutz für Direktoren und leitende Angestellte. Europa ist der zweitgrößte Markt für Directors-and-Officers-Versicherungen und macht im Jahr 2023 über 30 % des weltweiten Marktumsatzes aus. Es wird erwartet, dass die Region im Prognosezeitraum ein stetiges Wachstum verzeichnen wird, angetrieben durch die zunehmende Bekanntheit der Directors-and-Officers-Versicherung Unternehmen und die wachsende Zahl grenzüberschreitender Transaktionen. APAC ist der am schnellsten wachsende Markt für Directors and Officers Insurance mit einer durchschnittlichen jährlichen Wachstumsrate von über 6 % im Prognosezeitraum. Angetrieben wird die Region voraussichtlich vom zunehmenden Wirtschaftswachstum und der steigenden Zahl börsennotierter Unternehmen. Es wird erwartet, dass Südamerika und die MEA-Region im Prognosezeitraum ein moderates Wachstum verzeichnen werden, was auf die steigende Nachfrage nach Directors-and-Officers-Versicherungsschutz bei Unternehmen in diesen Regionen zurückzuführen ist.

Quelle: Primärforschung, Sekundärforschung, MRFR-Datenbank und Analystenbewertung

Hauptakteure des Versicherungsmarktes für Direktoren und leitende AngestellteUnd Wettbewerbseinblicke:

Große Akteure in der Directors-and-Officers-Versicherungsbranche suchen ständig nach Möglichkeiten, sich einen Wettbewerbsvorteil zu verschaffen. Führende Direktoren und Führungskräfte von Versicherungsmarktteilnehmern investieren in Forschung und Entwicklung, um innovative Produkte und Dienstleistungen zu entwickeln. Sie erweitern auch ihre geografische Reichweite, um neue Märkte zu erschließen. Es wird erwartet, dass der Directors-and-Officers-Versicherungsmarkt in den kommenden Jahren ein deutliches Wachstum verzeichnen wird, das auf Faktoren wie die zunehmende Einhaltung gesetzlicher Vorschriften und die wachsende Zahl von Fusionen und Übernahmen zurückzuführen ist. Ein führender Akteur auf dem Directors-and-Officers-Versicherungsmarkt ist Chubb. Das Unternehmen bietet eine breite Palette von Versicherungsprodukten und -dienstleistungen für Directors und Officers (DO) an, um Unternehmen und ihre Directors und Officers vor finanziellen Verlusten zu schützen. Chubb verfügt über eine starke globale Präsenz und den Ruf, qualitativ hochwertige Versicherungsprodukte und -dienstleistungen anzubieten. Das Unternehmen ist bestrebt, innovative Lösungen anzubieten, um den sich ändernden Bedürfnissen seiner Kunden gerecht zu werden. Ein Konkurrenzunternehmen auf dem Directors-and-Officers-Versicherungsmarkt ist AIG. AIG bietet eine umfassende Palette an DO-Versicherungsprodukten und -dienstleistungen, um den Anforderungen von Unternehmen jeder Größe gerecht zu werden. Das Unternehmen konzentriert sich stark auf die Bereitstellung maßgeschneiderter Lösungen, um den spezifischen Bedürfnissen seiner Kunden gerecht zu werden. AIG ist außerdem bestrebt, exzellenten Kundenservice und Support zu bieten.

Zu den wichtigsten Unternehmen im Directors-and-Officers-Versicherungsmarkt gehören:

- Lloyd's of London

- Everest Re Group Ltd.

- Munich Reinsurance America, Inc.

- Zurich Insurance Group Ltd.

- AXA SA

- AIG

- Liberty Mutual Insurance Group

- Tokio Marine Holdings, Inc.

- Travelers Companies, Inc.

- Chubb Limited

- Allianz SE

- Marsh McLennan Companies, Inc.

- Berkshire Hathaway Spezialversicherung

- CNA Financial Corporation

- Schweizerische Rückversicherungs-Gesellschaft AG

Direktoren und leitende Angestellte in der Versicherungsbranche

Der Markt für Directors and Officers (DO)-Versicherungen wird im Prognosezeitraum voraussichtlich einen Aufschwung erleben und bis 2032 eine geschätzte Marktgröße von 21,05 Milliarden US-Dollar erreichen und von 2024 bis 2032 mit einer jährlichen Wachstumsrate von 5,65 % wachsen. Die wachsende Nachfrage für DO-Versicherungen ist in erster Linie auf die zunehmende behördliche Kontrolle, das gestiegene Bewusstsein für Unternehmensführung und die zunehmende Häufigkeit und Schwere von Klagen gegen Direktoren und leitende Angestellte zurückzuführen. Zu den jüngsten Marktentwicklungen gehören die Ausweitung der DO-Abdeckung auf Cyberrisiken, die Einführung neuer, auf bestimmte Branchen zugeschnittener Produkte und die Entstehung innovativer Risikomanagementlösungen. Wichtige Akteure auf dem DO-Versicherungsmarkt suchen kontinuierlich nach strategischen Partnerschaften, Übernahmen und Kooperationen, um ihre Marktposition zu stärken und ihr Serviceangebot zu erweitern. Aufgrund der zunehmenden Zahl börsennotierter Unternehmen und des wachsenden Bewusstseins für Best Practices im Bereich Corporate Governance verzeichnet der Markt auch einen Anstieg der Nachfrage nach DO-Versicherungen aus Schwellenländern wie China und Indien.

Einblicke in die Segmentierung des Versicherungsmarktes für Direktoren und leitende Angestellte

-

Directors and Officers Insurance Market Coverage Outlook

- Haftpflichtversicherung für Geschäftsführer und leitende Angestellte

- Haftpflichtversicherung für Arbeitspraktiken

- Treuhandhaftpflichtversicherung

- Kriminalitätsversicherung

-

Direktoren und leitende Angestellte im Versicherungsmarkt, Größenausblick

- Kleine und mittlere Unternehmen (KMU)

- Große Unternehmen

-

Directors and Officers Insurance Market Industry Vertical Outlook

- Finanzdienstleistungen

- Gesundheitswesen

- Technologie

- Herstellung

- Einzelhandel

-

Directors and Officers Insurance Market Regional Outlook

- Nordamerika

- Europa

- Südamerika

- Asien-Pazifik

- Naher Osten und Afrika

| Report Attribute/Metric |

Details |

| Market Size 2023 |

21.1 (USD Billion) |

| Market Size 2024 |

22.09 (USD Billion) |

| Market Size 2032 |

36.6 (USD Billion) |

| Compound Annual Growth Rate (CAGR) |

6.5% (2024 - 2032) |

| Report Coverage |

Revenue Forecast, Competitive Landscape, Growth Factors, and Trends |

| Base Year |

2023 |

| Market Forecast Period |

2024 - 2032 |

| Historical Data |

2019 - 2023 |

| Market Forecast Units |

USD Billion |

| Key Companies Profiled |

Lloyd's of London, Everest Re Group, Ltd., Munich Reinsurance America, Inc., Zurich Insurance Group Ltd., AXA SA, AIG, Liberty Mutual Insurance Group, Tokio Marine Holdings, Inc., Travelers Companies, Inc., Chubb Limited, Allianz SE, Marsh McLennan Companies, Inc., Berkshire Hathaway Specialty Insurance, CNA Financial Corporation, Swiss Reinsurance Company Ltd. |

| Segments Covered |

Coverage, Organization Size, Industry Vertical, Regional |

| Key Market Opportunities |

Increased regulatory scrutiny. Growing demand for cyber coverage. Rise of class action lawsuits. Expansion into emerging markets. Technological advancements. |

| Key Market Dynamics |

Increased regulatory scrutiny, Heightened risk awareness, Growing litigation and claims, Mergers and acquisitions activity, Cybersecurity threats |

| Countries Covered |

North America, Europe, APAC, South America, MEA |

Frequently Asked Questions (FAQ) :

The Global DO Insurance Market is anticipated to reach a value of USD 21.1 billion in 2023.

The Global DO Insurance Market is estimated to expand at a CAGR of 6.5% from 2024 to 2032.

Factors contributing to the market's growth include increasing regulatory scrutiny, rising litigation costs, and growing awareness of DO liability among corporate boards.

North America is anticipated to hold the largest market share in the Global DO Insurance Market in 2023.

DO Insurance is primarily used to protect Directors and Officers of companies against claims alleging breaches of their duties or responsibilities.

Major players in the Global DO Insurance Market include AIG, Chubb, Zurich Insurance Group, Berkshire Hathaway, and Allianz.

The Global DO Insurance Market is projected to reach a value of USD 21.05 billion by 2032.

Emerging trends include the rise of cyber risks, increased demand for specialized DO coverage, and the growing importance of environmental, social, and governance (ESG) factors.

Regulatory changes, such as increased enforcement of securities laws, are driving demand for DO Insurance.

Challenges include rising insurance costs, the potential for large claims, and the impact of economic downturns.