Blockchain Insurance Market

Blockchain auf dem Versicherungsmarkt: nach Sektor (Krankenversicherung, Lebensversicherung, Titelversicherung), nach Anwendung (Smart Contracts, Schaden- und Unfallversicherung, GRC-Management, Rückversicherung, Betrugserkennung und Risikoprävention), nach Typ (Konsortium oder föderierte Blockchain, öffentliche Blockchain und private Blockchain), nach Unternehmensgröße (KMU und große Unternehmen), nach Dienstanbietern (Anwendungs- und Lösungsanbieter, Middleware-Serviceanbieter und Infrastruktur- und Protokollanbieter), nach Regionen (Nordamerika, Europa, Asien-Pazifik und Rest der Welt) - Prognose bis 2027

Zu den wichtigsten Unternehmen im Blockchain Insurance Market-Markt gehören

Berichtsumfang

Markt-Highlights

FAQs

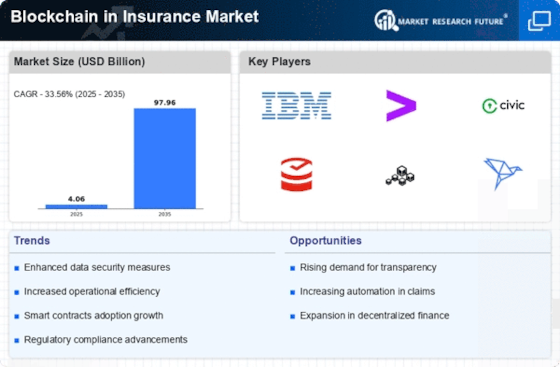

What is the projected market valuation of Blockchain in Insurance by 2035?

The projected market valuation for Blockchain in Insurance is expected to reach 97.96 USD Billion by 2035.

What was the market valuation of Blockchain in Insurance in 2024?

The overall market valuation of Blockchain in Insurance was 4.06 USD Billion in 2024.

What is the expected CAGR for the Blockchain in Insurance Market from 2025 to 2035?

The expected CAGR for the Blockchain in Insurance Market during the forecast period 2025 - 2035 is 33.56%.

Which companies are considered key players in the Blockchain in Insurance Market?

Key players in the Blockchain in Insurance Market include IBM, Accenture, Civic Technologies, and Lemonade, among others.

What are the primary applications of Blockchain in the Insurance sector?

Primary applications include Claims Management, Policy Administration, Fraud Detection, Reinsurance, and Identity Management.

How does the deployment type of Blockchain affect the Insurance Market?

The market segments by deployment type include Public Blockchain, Private Blockchain, and Hybrid Blockchain, with varying valuations.

What is the valuation of Identity Management in the Blockchain in Insurance Market?

The valuation for Identity Management in the Blockchain in Insurance Market is 1.42 USD Billion, with a projected growth to 36.0 USD Billion.

What functionality areas are driving growth in the Blockchain in Insurance Market?

Functionality areas driving growth include Smart Contracts, Asset Management, and Data Security, with respective valuations of 1.5, 1.0, and 1.56 USD Billion.

Which end users are most involved in the Blockchain in Insurance Market?

End users include Insurance Companies, Brokers, and Reinsurers, with Insurance Companies leading at 1.62 USD Billion.

What does the market segmentation reveal about the Blockchain in Insurance Market?

Market segmentation reveals diverse applications and functionalities, indicating a robust growth potential across various sectors.

Bitte füllen Sie das folgende Formular aus, um ein kostenloses Muster dieses Berichts zu erhalten

Customer Stories

“This is really good guys. Excellent work on a tight deadline. I will continue to use you going forward and recommend you to others. Nice job”

“Thanks. It’s been a pleasure working with you, please use me as reference with any other Intel employees.”

“Thanks for sending the report it gives us a good global view of the Betaïne market.”

“Thank you, this will be very helpful for OQS.”

“We found the report very insightful! we found your research firm very helpful. I'm sending this email to secure our future business.”

“I am very pleased with how market segments have been defined in a relevant way for my purposes (such as "Portable Freezers & refrigerators" and "last-mile"). In general the report is well structured. Thanks very much for your efforts.”

“I have been reading the first document or the study, ,the Global HVAC and FP market report 2021 till 2026. Must say, good info! I have not gone in depth at all parts, but got a good indication of the data inside!”

“We got the report in time, we really thank you for your support in this process. I also thank to all of your team as they did a great job.”