Aumento de la Supervisión Regulatoria

El mercado de software de calificación crediticia está significativamente influenciado por el creciente escrutinio regulatorio al que se enfrentan las instituciones financieras. Los organismos reguladores están imponiendo directrices más estrictas para garantizar la transparencia y la responsabilidad en las evaluaciones crediticias. Esto ha llevado a una creciente necesidad de software de calificación crediticia robusto que pueda cumplir con estas regulaciones mientras proporciona evaluaciones crediticias precisas y confiables. Las instituciones financieras se ven obligadas a adoptar soluciones de software avanzadas que no solo cumplan con los requisitos regulatorios, sino que también mejoren sus marcos de gestión de riesgos. Como resultado, se espera que la demanda de software de calificación crediticia aumente, ya que las organizaciones buscan navegar por las complejidades del cumplimiento mientras mantienen su ventaja competitiva. Esta tendencia subraya el papel crítico del mercado de software de calificación crediticia en el apoyo a las instituciones financieras en sus esfuerzos regulatorios.

Creciente Importancia del Análisis de Datos

La creciente importancia del análisis de datos en la toma de decisiones financieras es un motor clave para el mercado de software de calificación crediticia. Las organizaciones están reconociendo cada vez más el valor de los conocimientos basados en datos para evaluar el riesgo crediticio y tomar decisiones de préstamo informadas. La capacidad de analizar datos históricos, tendencias del mercado y comportamiento de los prestatarios es esencial para evaluaciones crediticias precisas. En consecuencia, las instituciones financieras están invirtiendo en software de calificación crediticia que incorpora capacidades avanzadas de análisis de datos. Se espera que esta tendencia impulse el crecimiento del mercado de software de calificación crediticia, ya que las empresas buscan aprovechar los datos para mejorar sus procesos de evaluación del riesgo crediticio. La integración del análisis de datos en el software de calificación crediticia no solo mejora la precisión, sino que también permite a las organizaciones responder rápidamente a las condiciones cambiantes del mercado.

Expansión del sector de servicios financieros

La expansión del sector de servicios financieros es un motor significativo para el mercado de software de calificación crediticia. A medida que emergen nuevos productos y servicios financieros, la necesidad de soluciones efectivas de calificación crediticia se vuelve cada vez más crítica. Las instituciones financieras están ampliando su oferta para incluir una diversa gama de opciones de préstamo, lo que requiere herramientas robustas de evaluación crediticia para evaluar la solvencia de los prestatarios. Esta tendencia se ve impulsada aún más por el auge de las empresas fintech que están interrumpiendo las prácticas de préstamo tradicionales. A medida que estas empresas ingresan al mercado, requieren software de calificación crediticia sofisticado para garantizar una gestión de riesgos sólida. Es probable que el crecimiento del sector de servicios financieros continúe impulsando la demanda de soluciones innovadoras dentro del mercado de software de calificación crediticia, a medida que las organizaciones se esfuerzan por adaptarse a las necesidades y preferencias cambiantes de los consumidores.

Avances tecnológicos en soluciones de software

Los avances tecnológicos están desempeñando un papel fundamental en la configuración del mercado de software de calificación crediticia. La integración de análisis avanzados, inteligencia artificial y algoritmos de aprendizaje automático en el software de calificación crediticia ha revolucionado la forma en que se realizan las evaluaciones crediticias. Estas tecnologías permiten a las organizaciones procesar grandes cantidades de datos de manera eficiente, lo que conduce a evaluaciones crediticias más precisas y oportunas. Como resultado, las instituciones financieras están invirtiendo cada vez más en estas soluciones innovadoras para mejorar sus estrategias de gestión del riesgo crediticio. Se espera que el mercado de software de calificación crediticia experimente un aumento en la demanda a medida que las organizaciones reconozcan el valor de aprovechar la tecnología para mejorar la eficiencia operativa y reducir costos. Esta tendencia indica un futuro prometedor para el mercado de software de calificación crediticia, ya que las empresas se esfuerzan por mantenerse competitivas en un panorama financiero en evolución.

Aumento de la demanda de evaluación del riesgo crediticio

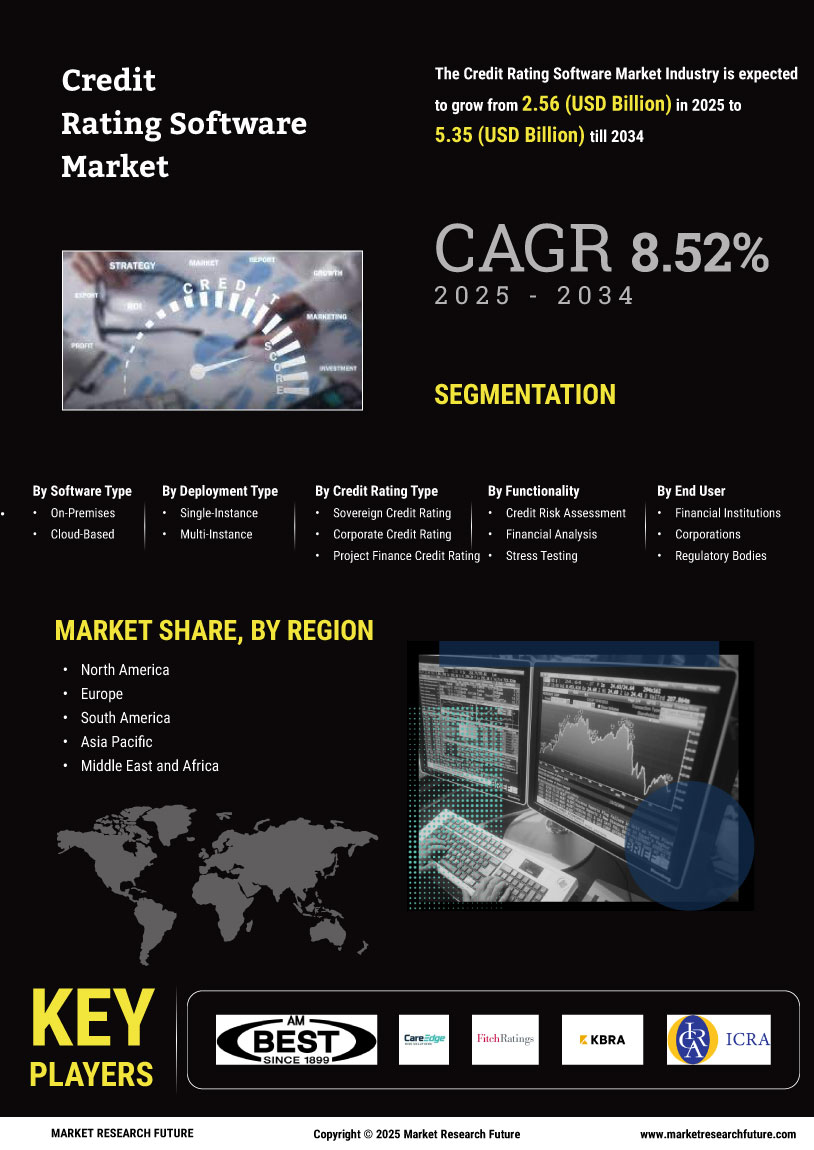

La creciente complejidad de los mercados financieros ha llevado a una mayor demanda de herramientas precisas para la evaluación del riesgo crediticio. A medida que las organizaciones buscan mitigar los riesgos asociados con el préstamo y la inversión, el mercado de software de calificación crediticia está experimentando un crecimiento significativo. Según datos recientes, se proyecta que el mercado se expanda a una tasa de crecimiento anual compuesta de aproximadamente el 10% en los próximos cinco años. Este crecimiento es impulsado por la necesidad de capacidades de análisis en tiempo real y modelado predictivo que mejoran los procesos de toma de decisiones. Las instituciones financieras están adoptando cada vez más software de calificación crediticia sofisticado para evaluar la solvencia de los prestatarios, reduciendo así las tasas de incumplimiento y mejorando el rendimiento general de la cartera. En consecuencia, es probable que la demanda de soluciones innovadoras dentro del mercado de software de calificación crediticia continúe su trayectoria ascendente.