Smokeless Tobacco Market

Informationen zum Marktforschungsbericht zu rauchfreiem Tabak nach Typ (Kautabak, Dipping-Tabak, löslicher Tabak), nach Form (feucht und trocken), nach Verabreichungsweg (oral und nasal) und nach Region (Nordamerika, Europa, Asien-Pazifik und Rest der Welt) – Marktprognose bis 2030

Weltweiter Überblick über den Markt für rauchlosen Tabak

pDer Markt für rauchlosen Tabak hatte im Jahr 2022 ein Volumen von 20,8 Milliarden USD. Der Markt für rauchlosen Tabak soll von 21,7 Milliarden USD im Jahr 2024 auf 28,6 Milliarden USD im Jahr 2030 wachsen und im Prognosezeitraum (2024–2030) eine durchschnittliche jährliche Wachstumsrate (CAGR) von 4,67 % aufweisen. Das wachsende Bewusstsein für die weniger schädlichen Auswirkungen von rauchlosem Tabak und die weltweit zunehmenden Rauchverbote sind einige der wichtigsten Markttreiber, die diesen Markt ankurbeln.

Quelle: Sekundärforschung, Primärforschung, MRFR-Datenbank und Analystenbewertung

Markttrends für rauchlosen Tabak

ul- Faktoren, die das Marktwachstum von rauchlosem Tabak fördern

Die leichte Verfügbarkeit dieser Zigaretten dürfte den Marktanstieg weiter verstärken. Zunehmende Rauchverbote und die strikte Durchsetzung staatlicher Nichtraucherschutzbestimmungen können zum Wachstum des Marktes für rauchfreien Tabak beitragen. Die stark zunehmende Vorliebe für nikotinfreie rauchlose Tabakprodukte und der Anstieg des Konsums von Kaubeuteln mit rauchlosem Tabak können dem Markt vielfältige Expansionsmöglichkeiten eröffnen.

Darüber hinaus können Probleme bei der Zulassung von Innovationen durch Regulierungsbehörden und ein strenger Regulierungsrahmen das Marktwachstum behindern. Zudem können verstärkte Maßnahmen zur Verhinderung des illegalen Tabakhandels eine Herausforderung für die Marktexpansion darstellen. In Anbetracht der Benutzerfreundlichkeit, der regulatorischen Aspekte und der Kosten wird die Nachfrage nach diesem Produkt in den kommenden Jahren stark ansteigen. Regierungen in mehreren Ländern erhöhen die Verbrauchsteuer auf Zigaretten. Angesichts der steigenden Zigarettenpreise sind Verbraucher daher gezwungen, auf Alternativen wie rauchlose Tabakprodukte zurückzugreifen. Sie sind auch in verschiedenen Geschmacksrichtungen wie Apfel, Pfirsich, Erdbeere, Honigmelone, Geißblatt, Ananas, Pflaume und Champagner erhältlich, weshalb sie in den letzten Jahren die CAGR und den Umsatz des Marktes für rauchfreien Tabak weltweit gesteigert haben.

Einblicke in das Marktsegment für rauchfreien Tabak

h3Einblicke in die Art des rauchfreien Tabaks pDie Marktsegmentierung für rauchfreien Tabak umfasst nach Art Kautabak, Dipping-Tabak und löslichen Tabak. Das Segment Kautabak hatte im Jahr 2022 den größten Anteil am Umsatz des Marktes für rauchfreien Tabak. Dies ist hauptsächlich auf die steigende Nachfrage nach losen Blättern, Kaubeuteln und Stopfen zurückzuführen. Die einfache Konsumierbarkeit von Kaubeuteln kann verschiedenen auf dem Markt vorhandenen Lösungen hohe Zugkraft verleihen, was zu einem Wachstum des Marktes für rauchfreien Tabak führen kann.Januar 2022: Turning Point Brands Inc., ein weiterer Anbieter von Tabakprodukten (OTP) in den USA, verzeichnete einen sprunghaften Anstieg seines Marktanteils.

Einblicke in die Form von rauchfreiem Tabak

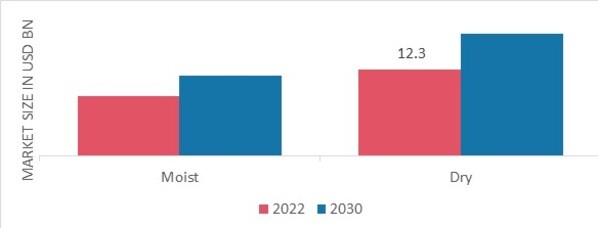

pDie Marktdaten für rauchfreien Tabak wurden nach Form in feucht und trocken unterteilt. Das Marktwachstum des trockenen Segments dominierte den Markt im Jahr 2022 und wird im Analysezeitraum voraussichtlich um 4,67 % CAGR steigen. Der Anstieg des Konsums von Trockentabak und die wachsende Vorliebe der Millennials können das Marktwachstum im Analysezeitraum unterstützen.Januar 2022: Philip Morris International Inc., ein Zigarettenproduzent und amerikanischer Tabakmulti, hat beträchtliche Investitionen getätigt, um sein Produktportfolio durch die Einführung von u. a. E-Zigaretten und Nikotinbeuteln zu verbessern. Diese Zulassung hat die Wachstumschancen für die Branche des rauchfreien Tabaks weiter erweitert.

Abbildung 1: Markt für rauchfreien Tabak nach Form, 2022 2030 (Milliarden USD)

Quelle: Sekundärforschung, Primärforschung, MRFR-Datenbank und Analystenbewertung

Schnupftabak ist fein gemahlener Tabak, der trocken oder feucht sein kann. Er wird in Dosen oder Beuteln verpackt und kann aromatisiert sein. Eine Prise Schnupftabak wird entlang des Zahnfleischrandes, entweder hinter der Lippe oder zwischen Zahnfleisch und Wange, platziert. Die Verwendung von Schnupftabak wird auch als Dippen bezeichnet. Trockener Schnupftabak kann geschnupft werden.

Einblicke in die Marktentwicklung von rauchfreiem Tabak

pBasierend auf der Marktentwicklung wurde die Branche für rauchfreien Tabak in oral und nasal segmentiert. Der orale Tabak hatte 2022 den größten Marktanteil und wird im Prognosezeitraum voraussichtlich eine CAGR von 4,67 % verzeichnen. Oral ist die üblicherweise bevorzugte Konsumform von rauchfreiem Tabak; daher wird erwartet, dass der Anstieg der Umsätze beim oralen Tabakkonsum zu einem hohen Marktwachstum führen wird.Regionale Einblicke in rauchfreien Tabak

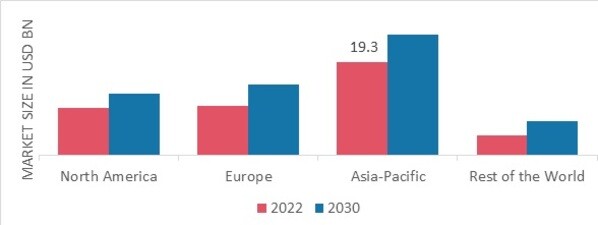

pNach Regionen sortiert bietet die Studie Markteinblicke für Nordamerika, Europa, den asiatisch-pazifischen Raum und den Rest der Welt. Der Markt für rauchfreien Tabak im asiatisch-pazifischen Raum machte im Jahr 2022 19,3 Milliarden USD aus und wird im Untersuchungszeitraum voraussichtlich ein signifikantes CAGR-Wachstum aufweisen. Dies ist auf die steigenden Umsätze mit preiswerten Kautabakprodukten in Ländern wie Indien, Bangladesch und Pakistan zurückzuführen; im asiatisch-pazifischen Raum wird die höchste durchschnittliche jährliche Wachstumsrate erwartet. Der Rückgang der Zigarettenraucher im Asien-Pazifik-Raum ist einer der Hauptgründe für das explosive Wachstum von rauchlosem Tabak.Darüber hinaus sind die wichtigsten im Marktbericht untersuchten Länder die USA, Kanada, Deutschland, Frankreich, Großbritannien, Italien, Spanien, China, Japan, Indien, Australien, Südkorea und Brasilien.

Abbildung 2: MARKTANTEIL VON RAUCHABAK NACH REGION 2022 (%)

Quelle: Sekundärforschung, Primärforschung, MRFR-Datenbank und Analystenbewertung

Der europäische Markt für rauchlosen Tabak macht zweitgrößter Marktanteil aufgrund des steigenden Konsums von rauchlosem Tabak und seiner leichten Verfügbarkeit. Darüber hinaus hielt der deutsche Markt für rauchlosen Tabak den größten Marktanteil und der britische Markt für rauchlosen Tabak war der am schnellsten wachsende Markt in der europäischen Region.

Der nordamerikanische Markt für rauchlosen Tabak wird voraussichtlich von 2022 bis 2030 mit der schnellsten CAGR wachsen. Dies ist auf die Nachfrage nach Schnupftabakprodukten in den USA zurückzuführen. Beispielsweise wuchs der Markt für feuchten Schnupftabak in den USA von 1,37 Millionen Dosen im Jahr 2013 auf etwa 1,5 Millionen Dosen im Jahr 2017. Darüber hinaus hielt der US-amerikanische Markt für rauchlosen Tabak den größten Marktanteil und der kanadische Markt für rauchlosen Tabak war der am schnellsten wachsende Markt im asiatisch-pazifischen Raum.

Wichtige Marktteilnehmer für rauchlosen Tabak Wettbewerbseinblicke

pGroße Marktteilnehmer investieren viel Geld in Forschung und Entwicklung, um ihr Produktangebot zu erweitern und so das Wachstum des Marktes für rauchfreien Tabak weiter voranzutreiben. Wettbewerber ergreifen zudem verschiedene strategische Initiativen, um ihre Präsenz zu stärken. Zu den wichtigsten Marktentwicklungen zählen die Einführung neuer Produkte, vertragsbasierte Vereinbarungen, Fusionen und Übernahmen, erhöhte Investitionen und die Zusammenarbeit mit anderen Unternehmen. Die Marktteilnehmer müssen kostengünstige Produkte anbieten, um in einem hart umkämpften Marktumfeld zu wachsen und zu bestehen.Eine der wichtigsten Geschäftsstrategien der Hersteller von rauchfreiem Tabak, um Kunden zufriedenzustellen und den Markt zu erweitern, ist die lokale Produktion zur Senkung der Betriebskosten. In den letzten Jahren hat die rauchfreie Tabakindustrie einige der größten Vorteile gebracht. Die großen Akteure auf dem Markt für rauchfreien Tabak wie Altria Group Inc. (USA), British American Tobacco PLC (Großbritannien), Imperial Brands PLC (Großbritannien), Japan Tobacco Inc. (Japan) und andere arbeiten daran, die Marktnachfrage durch Investitionen in Forschung und Entwicklung zu steigern.

Altria Group Inc. (USA) George Weyman eröffnete 1822 sein Tabakgeschäft in Pittsburgh; er ahnte nicht, dass er damit den Grundstein für die U.S. Smokeless Tobacco Company legte. Über Tochtergesellschaften produziert und verkauft das Unternehmen Zigaretten und andere Tabakprodukte, darunter Zigarren und Pfeifentabak. Altria ist an einer Brauerei beteiligt.

British American Tobacco (BAT) wurde 1902 gegründet, als die Imperial Tobacco Company und die American Tobacco Company ein neues Joint Venture gründeten. Das Unternehmen hat seinen Hauptsitz in London im Vereinigten Königreich (UK) und ist in allen Regionen der Welt tätig. BAT ist ein führendes, kundenorientiertes Konsumgüterunternehmen mit einem breiten Produktportfolio, das die Sinne erwachsener Konsumenten weltweit anregt. Das Unternehmen bietet eine große Auswahl an hochwertigen und anregenden Produkten für jede Stimmung und jeden Moment sowie vertrauenswürdige Marken, die nach hohen Qualitäts- und Sicherheitsstandards hergestellt werden. Sie bieten transparente, klare und genaue Informationen auf der Grundlage fundierter wissenschaftlicher Erkenntnisse über die relativen Risiken und ein verantwortungsvolles Marketing, das Jugendliche weder anspricht noch anspricht.

Zu den wichtigsten Unternehmen im Markt für rauchfreien Tabak gehören

- Altria Group Inc. (USA)

- British American Tobacco PLC (Großbritannien)

- Imperial Brands PLC (Großbritannien)

- Japan Tobacco Inc. (Japan)

- Swedish Match AB (Schweden)

- Swisher International Group Inc. (USA)

- MacBaren Tobacco Company A/S (Dänemark)

- Dharampal Satyapal Limited (Indien)

November 2019: British American Tobacco (BAT) gab bekannt, dass das Unternehmen zum Ende der Formel-1-Saison 2019 eine verbesserte Kooperationsvereinbarung mit McLaren unterzeichnet hat, obwohl das Unternehmen erst kürzlich eine mehrjährige weltweite Partnerschaft mit dem legendären Rennstall eingegangen ist. Die verstärkte Zusammenarbeit wird BATs Transformation beschleunigen, die auf dem Engagement des Unternehmens zur Erweiterung seines Produktportfolios für neue Kategorien basiert. Die Zusammenarbeit bietet eine spannende Plattform, um das Bewusstsein für diese Produkte der neuen Kategorie zu schärfen, die für Millionen von Rauchern auf der ganzen Welt möglicherweise weniger gefährlich sind als Zigaretten.

September 2020: JTI (Japan Tobacco International) hat seine technologische strategische Allianz mit Sauber Engineering AG (SEN), einem führenden Unternehmen in der Technologie- und Prototypenentwicklung und Mitglied der Sauber Group of Companies, erweitert. Im Rahmen dieser Zusammenarbeit werden beide Unternehmen weiterhin gemeinsam an präzisen Engineering-Projekten arbeiten, um die Leistung der nächsten Produktgeneration der JT Group zu verbessern.

Marktsegmentierung für rauchfreien Tabak

h3Ausblick auf die Sorten rauchfreien Tabaks ul- Kautabak

- Dip-Tabak

- Löslicher Tabak

- Feucht

- Trocken

- Mündlich

- Nasal

- USA

- Kanada

- Deutschland

- Frankreich

- Großbritannien

- Italien

- Spanien

- Rest von Europa

- China

- Japan

- Indien

- Australien

- Südkorea

- Australien

- Restlicher Asien-Pazifik-Raum

FAQs

What is the projected market valuation of The Global Smokeless Tobacco by 2035?

The projected market valuation for The Global Smokeless Tobacco is 37.53 USD Billion by 2035.

What was the market valuation of The Global Smokeless Tobacco in 2024?

The overall market valuation of The Global Smokeless Tobacco was 22.71 USD Billion in 2024.

What is the expected CAGR for The Global Smokeless Tobacco during the forecast period 2025 - 2035?

The expected CAGR for The Global Smokeless Tobacco during the forecast period 2025 - 2035 is 4.67%.

Which companies are considered key players in The Global Smokeless Tobacco?

Key players in The Global Smokeless Tobacco include Philip Morris International, Altria Group, British American Tobacco, and Japan Tobacco International.

What are the market segments for The Global Smokeless Tobacco based on type?

The market segments based on type include Chewing Tobacco, Dipping Tobacco, and Dissolvable Tobacco, with valuations ranging from 4.71 to 16.0 USD Billion.

How does the market segment for moist and dry smokeless tobacco compare?

The moist smokeless tobacco segment is valued between 10.0 and 16.0 USD Billion, while the dry segment ranges from 12.71 to 21.53 USD Billion.

What routes of administration are included in The Global Smokeless Tobacco?

The routes of administration in The Global Smokeless Tobacco include Oral and Nasal, with valuations from 10.0 to 21.53 USD Billion.

Bitte füllen Sie das folgende Formular aus, um ein kostenloses Muster dieses Berichts zu erhalten

Customer Stories

“This is really good guys. Excellent work on a tight deadline. I will continue to use you going forward and recommend you to others. Nice job”

“Thanks. It’s been a pleasure working with you, please use me as reference with any other Intel employees.”

“Thanks for sending the report it gives us a good global view of the Betaïne market.”

“Thank you, this will be very helpful for OQS.”

“We found the report very insightful! we found your research firm very helpful. I'm sending this email to secure our future business.”

“I am very pleased with how market segments have been defined in a relevant way for my purposes (such as "Portable Freezers & refrigerators" and "last-mile"). In general the report is well structured. Thanks very much for your efforts.”

“I have been reading the first document or the study, ,the Global HVAC and FP market report 2021 till 2026. Must say, good info! I have not gone in depth at all parts, but got a good indication of the data inside!”

“We got the report in time, we really thank you for your support in this process. I also thank to all of your team as they did a great job.”